「海外所得」是指所得稅法第 8 條規定:

注意,香港、澳門地區來源所得,也屬海外所得。

海外課稅理由是為了維護租稅公平,所以政府對海外所得課稅。

依據財政部的政策,我國目前的所得稅制為「屬地主義」,只有國內所得才要課稅。

不過,有些公司或高所得個人利用海外所得免稅的漏洞節稅,甚至完全不用繳稅,政府因此參考國際經驗,如美國、韓國、加拿大等國的作法,制定最低稅負制度(Alternative Minimum Tax),因此將海外所得納入課稅,以維護租稅公平。

有了最低稅負制度,原本適用租稅減免規定而繳納較低所得稅負、或甚至免稅的法人或個人,至少要負擔一定比例的所得稅。

這樣可兼顧既有產業或社會政策,適度減緩過度適用租稅減免規定造成的不公平,彌補現制的不足。

此外為了實施「最低稅負制」,我國政府特別制定「所得基本稅額條例」。

計算好之後,假如報稅前年度收益超過670萬元,要依規定填寫「個人所得基本稅額申報表」,就超出部分繳納20%的最低稅負所得稅。

670萬有調升過,最低稅負制自2006年上路後,一向以600萬元作為課稅門檻,但自103年度綜合所得稅各項扣免金額,以及申報最低稅負制的課稅門檻時,將最低稅負制的課稅門檻調高至670萬元。

將上述五項最低稅負的課稅項目加總,就得出「基本所得額」。

假如基本所得額在670萬元以下,沒有繳納基本稅額的問題。

其實超過100萬,就要併入海外所得稅計算,海外所得還要加上自己國內的綜合所得稅,才能去扣掉670萬的免稅額。

透過公式計算並以金額為分水嶺,基本稅額為基本所得額減除新臺幣為670萬元後之餘額乘以20%。

超過670萬元者,要先計算出基本稅額再和一般所得稅額作比較。

如果一般所得稅額≧基本稅額,就不必再繳基本稅額;

如果一般所得稅額<基本稅額,那麼除了原來的綜合所得稅額以外,還要就基本稅額和一般所得稅額的差額繳納所得稅。

而海外所得部分,一申報戶全年合計數未達100萬元者,不用計入基本所得額中計算;在100萬元以上者,應全數計入。

而海外所得在100萬元以上者,不一定就得申報繳納基本稅額,應視加總後之基本所得額依上述規定辦理。

如果有投資海外的股票、基金等商品,投資收益超過100萬元,報稅時就要注意是否符合申報最低稅負制的條件,而最低稅負制和綜合所得稅為兩者擇高課稅,因此仍須分別計算過後,再決定怎麼報稅最有利。

為了方便計算計算,「個人海外所得之項目或類別」與「中華民國來源所得」相同,亦分為10 類:

海外所得達100萬元者,不一定需繳納基本稅額,原因在於要計算「個人基本所得額」是否超過670萬元。

基本所得額未達670萬元者,沒有繳納基本稅額之問題。

「基本所得額」是最低稅負制的計算基礎,要用此計算基本稅額的金額。

個人部分,依所得稅法規定計算的綜合所得淨額,加計應計入最低稅負稅基之免徵、免納所得額或扣除金額後之合計數。

個人海外所得在100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、未上市櫃股票及私募基金受益憑證交易所得、非現金捐贈金額及綜合所得淨額後,計算基本所得額。

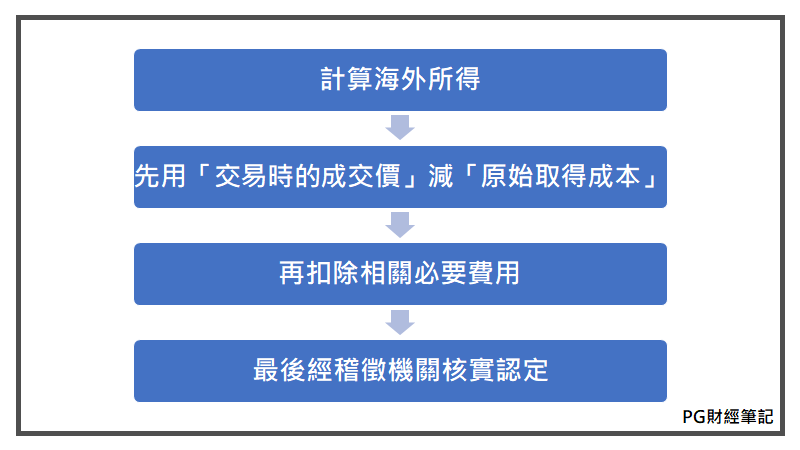

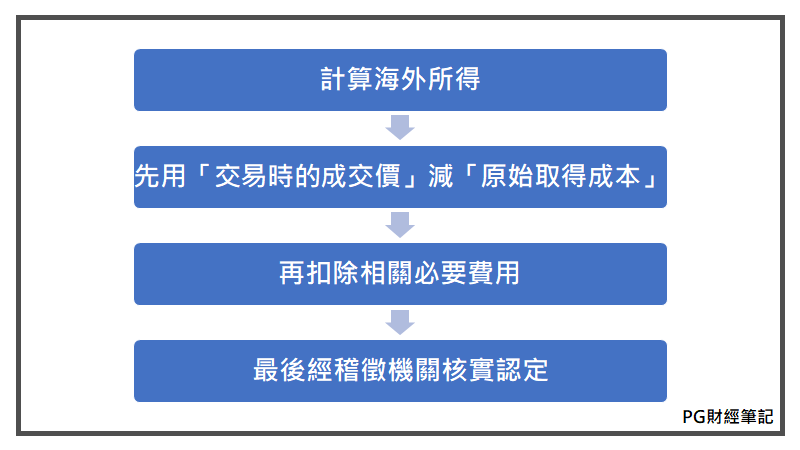

計算方式是用「交易時的成交價」減除「原始取得成本」,再扣除相關必要費用,例如手續費等,並經稽徵機關核實認定。

無法提出相關成本費用,不動產就按實際成交價格的12%、有價證券按實際成交價格的20%,其餘財產按實際成交價格的20%來計算所得額。

而國內財產交易損失可以在三年內相抵扣除,但海外財產交易若有損失,必須從同年度海外財產交易所得扣除,扣除額以不超過該財產交易所得為限。

甲去年投資一戶房屋,賠500萬,在今年又投資另一戶房屋,賺了2,000萬,甲就可以用1,500萬申報所得稅;

但若是海外所得,就只能以當年度的損益相抵扣除。

最低稅負制的稅基有海外所得、特殊保險給付、私募受益憑證所得及非現金捐贈等項目,加總起來超過670萬就要進行申報。

而當海外所得超過100萬,就需納入基本所得稅額計算。

進行申報並不一定要繳稅,若是國內所得需繳納的稅負,大於等於全球所得應繳納的最低稅負,就只要繳納國內稅負即可。

若乙在國內所得1,000萬、海外所得1,670萬,兩者加起來為全球所得2,670萬,2,670萬再扣掉免稅額670萬,等於2,000萬,也就是全球應課稅所得,其再乘以20%(單一稅率),就是乙在全球所得應繳的最低稅負400萬。

但乙在國內所得1,000萬的部分,就要繳納所得稅400萬,大於等於全球所得應繳的最低稅負,因此無須再繳納最低稅負。

個人海外所得課徵基本稅額,須同時符合下列四項要件:

海外所得以「戶」為單位,一整家人一起計算:

簡單講,海外所得要滿百萬。

無須繳納基本稅額

基本稅額=(基本所得額—670萬)×20%

無須繳納基本稅額。

則視海外已納稅額扣抵金額之大小來繳納。

無須繳納基本稅額

應繳納之基本稅額=基本稅額-一般所得稅額-海外已納稅額扣抵金額

除了中華民國來源所得及大陸地區來源所得外,其餘均屬於海外所得的課徵範圍,例如所得來自於港、澳、美、加、BVI、Samoa … 等均屬之。

符合下列條件之一者:

海外所得的申報是以「戶」為計算及申報單位:

例如:

不一定。

首先要計算「個人基本所得額」是否超過「670萬元」。

個人海外所得在100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、私募基金之受益憑證之交易所得、非現金捐贈金額及

綜合所得稅淨額後,計算基本所得額。基本所得額未達670萬元者,沒有繳納基本稅額之問題。

我國境內居住者如果有海外所得時,要依所得基本稅額條例規定申報基本稅額,國稅局會依照所查得的資料核課納稅義務人的基本稅額。

納稅義務人如果沒有依照規定申報繳納基本稅額,除了補稅以外,處罰規定如下:

國稅局建議,如果是我國境內居住,他的海外所得超過670萬元,所以基本所得額也超過670萬元,雖然經過計算後基本稅額小於一般所得稅額,只要按一般所得稅額繳稅,亦請填寫「個人所得基本稅額申報表」,申報基本稅額。

財政部稅賦署

財政部臺北國稅局

個人海外所得課稅說明

基本所得免申報額 增至670萬

你好,我是蔡至誠PG,任職於《阿爾發證券投顧》法人金融處,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。

假如基本所得額在670萬元以下,沒有繳納基本稅額的問題。

其實超過100萬,就要併入海外所得稅計算,海外所得還要加上自己國內的綜合所得稅,才能去扣掉670萬的免稅額。

透過公式計算並以金額為分水嶺,基本稅額為基本所得額減除新臺幣為670萬元後之餘額乘以20%。

超過670萬元者,要先計算出基本稅額再和一般所得稅額作比較。

如果一般所得稅額≧基本稅額,就不必再繳基本稅額;

如果一般所得稅額<基本稅額,那麼除了原來的綜合所得稅額以外,還要就基本稅額和一般所得稅額的差額繳納所得稅。

而海外所得部分,一申報戶全年合計數未達100萬元者,不用計入基本所得額中計算;在100萬元以上者,應全數計入。

而海外所得在100萬元以上者,不一定就得申報繳納基本稅額,應視加總後之基本所得額依上述規定辦理。

如果有投資海外的股票、基金等商品,投資收益超過100萬元,報稅時就要注意是否符合申報最低稅負制的條件,而最低稅負制和綜合所得稅為兩者擇高課稅,因此仍須分別計算過後,再決定怎麼報稅最有利。

為了方便計算計算,「個人海外所得之項目或類別」與「中華民國來源所得」相同,亦分為10 類:

海外所得達100萬元者,不一定需繳納基本稅額,原因在於要計算「個人基本所得額」是否超過670萬元。

基本所得額未達670萬元者,沒有繳納基本稅額之問題。

「基本所得額」是最低稅負制的計算基礎,要用此計算基本稅額的金額。

個人部分,依所得稅法規定計算的綜合所得淨額,加計應計入最低稅負稅基之免徵、免納所得額或扣除金額後之合計數。

個人海外所得在100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、未上市櫃股票及私募基金受益憑證交易所得、非現金捐贈金額及綜合所得淨額後,計算基本所得額。

計算方式是用「交易時的成交價」減除「原始取得成本」,再扣除相關必要費用,例如手續費等,並經稽徵機關核實認定。

無法提出相關成本費用,不動產就按實際成交價格的12%、有價證券按實際成交價格的20%,其餘財產按實際成交價格的20%來計算所得額。

而國內財產交易損失可以在三年內相抵扣除,但海外財產交易若有損失,必須從同年度海外財產交易所得扣除,扣除額以不超過該財產交易所得為限。

假如基本所得額在670萬元以下,沒有繳納基本稅額的問題。

其實超過100萬,就要併入海外所得稅計算,海外所得還要加上自己國內的綜合所得稅,才能去扣掉670萬的免稅額。

透過公式計算並以金額為分水嶺,基本稅額為基本所得額減除新臺幣為670萬元後之餘額乘以20%。

超過670萬元者,要先計算出基本稅額再和一般所得稅額作比較。

如果一般所得稅額≧基本稅額,就不必再繳基本稅額;

如果一般所得稅額<基本稅額,那麼除了原來的綜合所得稅額以外,還要就基本稅額和一般所得稅額的差額繳納所得稅。

而海外所得部分,一申報戶全年合計數未達100萬元者,不用計入基本所得額中計算;在100萬元以上者,應全數計入。

而海外所得在100萬元以上者,不一定就得申報繳納基本稅額,應視加總後之基本所得額依上述規定辦理。

如果有投資海外的股票、基金等商品,投資收益超過100萬元,報稅時就要注意是否符合申報最低稅負制的條件,而最低稅負制和綜合所得稅為兩者擇高課稅,因此仍須分別計算過後,再決定怎麼報稅最有利。

為了方便計算計算,「個人海外所得之項目或類別」與「中華民國來源所得」相同,亦分為10 類:

海外所得達100萬元者,不一定需繳納基本稅額,原因在於要計算「個人基本所得額」是否超過670萬元。

基本所得額未達670萬元者,沒有繳納基本稅額之問題。

「基本所得額」是最低稅負制的計算基礎,要用此計算基本稅額的金額。

個人部分,依所得稅法規定計算的綜合所得淨額,加計應計入最低稅負稅基之免徵、免納所得額或扣除金額後之合計數。

個人海外所得在100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、未上市櫃股票及私募基金受益憑證交易所得、非現金捐贈金額及綜合所得淨額後,計算基本所得額。

計算方式是用「交易時的成交價」減除「原始取得成本」,再扣除相關必要費用,例如手續費等,並經稽徵機關核實認定。

無法提出相關成本費用,不動產就按實際成交價格的12%、有價證券按實際成交價格的20%,其餘財產按實際成交價格的20%來計算所得額。

而國內財產交易損失可以在三年內相抵扣除,但海外財產交易若有損失,必須從同年度海外財產交易所得扣除,扣除額以不超過該財產交易所得為限。

甲去年投資一戶房屋,賠500萬,在今年又投資另一戶房屋,賺了2,000萬,甲就可以用1,500萬申報所得稅;

但若是海外所得,就只能以當年度的損益相抵扣除。

最低稅負制的稅基有海外所得、特殊保險給付、私募受益憑證所得及非現金捐贈等項目,加總起來超過670萬就要進行申報。

而當海外所得超過100萬,就需納入基本所得稅額計算。

進行申報並不一定要繳稅,若是國內所得需繳納的稅負,大於等於全球所得應繳納的最低稅負,就只要繳納國內稅負即可。

若乙在國內所得1,000萬、海外所得1,670萬,兩者加起來為全球所得2,670萬,2,670萬再扣掉免稅額670萬,等於2,000萬,也就是全球應課稅所得,其再乘以20%(單一稅率),就是乙在全球所得應繳的最低稅負400萬。

但乙在國內所得1,000萬的部分,就要繳納所得稅400萬,大於等於全球所得應繳的最低稅負,因此無須再繳納最低稅負。

個人海外所得課徵基本稅額,須同時符合下列四項要件:

海外所得以「戶」為單位,一整家人一起計算:

簡單講,海外所得要滿百萬。

無須繳納基本稅額

基本稅額=(基本所得額—670萬)×20%

無須繳納基本稅額。

則視海外已納稅額扣抵金額之大小來繳納。

無須繳納基本稅額

應繳納之基本稅額=基本稅額-一般所得稅額-海外已納稅額扣抵金額

除了中華民國來源所得及大陸地區來源所得外,其餘均屬於海外所得的課徵範圍,例如所得來自於港、澳、美、加、BVI、Samoa … 等均屬之。

符合下列條件之一者:

海外所得的申報是以「戶」為計算及申報單位:

例如:

不一定。

首先要計算「個人基本所得額」是否超過「670萬元」。

個人海外所得在100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、私募基金之受益憑證之交易所得、非現金捐贈金額及

綜合所得稅淨額後,計算基本所得額。基本所得額未達670萬元者,沒有繳納基本稅額之問題。

我國境內居住者如果有海外所得時,要依所得基本稅額條例規定申報基本稅額,國稅局會依照所查得的資料核課納稅義務人的基本稅額。

納稅義務人如果沒有依照規定申報繳納基本稅額,除了補稅以外,處罰規定如下:

國稅局建議,如果是我國境內居住,他的海外所得超過670萬元,所以基本所得額也超過670萬元,雖然經過計算後基本稅額小於一般所得稅額,只要按一般所得稅額繳稅,亦請填寫「個人所得基本稅額申報表」,申報基本稅額。

財政部稅賦署

財政部臺北國稅局

個人海外所得課稅說明

基本所得免申報額 增至670萬

你好,我是蔡至誠PG,任職於《阿爾發證券投顧》法人金融處,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。

甲去年投資一戶房屋,賠500萬,在今年又投資另一戶房屋,賺了2,000萬,甲就可以用1,500萬申報所得稅;

但若是海外所得,就只能以當年度的損益相抵扣除。

最低稅負制的稅基有海外所得、特殊保險給付、私募受益憑證所得及非現金捐贈等項目,加總起來超過670萬就要進行申報。

而當海外所得超過100萬,就需納入基本所得稅額計算。

進行申報並不一定要繳稅,若是國內所得需繳納的稅負,大於等於全球所得應繳納的最低稅負,就只要繳納國內稅負即可。

若乙在國內所得1,000萬、海外所得1,670萬,兩者加起來為全球所得2,670萬,2,670萬再扣掉免稅額670萬,等於2,000萬,也就是全球應課稅所得,其再乘以20%(單一稅率),就是乙在全球所得應繳的最低稅負400萬。

但乙在國內所得1,000萬的部分,就要繳納所得稅400萬,大於等於全球所得應繳的最低稅負,因此無須再繳納最低稅負。

個人海外所得課徵基本稅額,須同時符合下列四項要件:

海外所得以「戶」為單位,一整家人一起計算:

簡單講,海外所得要滿百萬。

無須繳納基本稅額

基本稅額=(基本所得額—670萬)×20%

無須繳納基本稅額。

則視海外已納稅額扣抵金額之大小來繳納。

無須繳納基本稅額

應繳納之基本稅額=基本稅額-一般所得稅額-海外已納稅額扣抵金額

除了中華民國來源所得及大陸地區來源所得外,其餘均屬於海外所得的課徵範圍,例如所得來自於港、澳、美、加、BVI、Samoa … 等均屬之。

符合下列條件之一者:

海外所得的申報是以「戶」為計算及申報單位:

例如:

不一定。

首先要計算「個人基本所得額」是否超過「670萬元」。

個人海外所得在100萬元以上者,應再加計其他應計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付、私募基金之受益憑證之交易所得、非現金捐贈金額及

綜合所得稅淨額後,計算基本所得額。基本所得額未達670萬元者,沒有繳納基本稅額之問題。

我國境內居住者如果有海外所得時,要依所得基本稅額條例規定申報基本稅額,國稅局會依照所查得的資料核課納稅義務人的基本稅額。

納稅義務人如果沒有依照規定申報繳納基本稅額,除了補稅以外,處罰規定如下:

國稅局建議,如果是我國境內居住,他的海外所得超過670萬元,所以基本所得額也超過670萬元,雖然經過計算後基本稅額小於一般所得稅額,只要按一般所得稅額繳稅,亦請填寫「個人所得基本稅額申報表」,申報基本稅額。

財政部稅賦署

財政部臺北國稅局

個人海外所得課稅說明

基本所得免申報額 增至670萬

你好,我是蔡至誠PG,任職於《阿爾發證券投顧》法人金融處,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。