消費税のルールとして、2023年10月から、新たにインボイス制度という仕組みが導入されます。

課税事業者は、免税事業者への仕事を発注したり、。ただし、6年間は経過措置があり、一部の消費税を控除できます。

課税事業者に向けて、インボイス制度で、免税事業者から仕入れた場合の、仕入税額控除の内容と経過措置について、また、課税事業者がとるべき対策について解説します。

インボイス制度の正式名称は「適格請求書等保存方式」といい、請求書等の発行方法と保存方法が大幅に変わります。

インボイスとは、適格請求書等のことです。

インボイス制度は、2019年10月の消費増税と同時に導入された軽減税率と密接に関係しています。軽減税率が導入されて、消費税の税率は標準税率(10%)と軽減税率(8%)の2本立てになりました。そこで、請求書等にも10%と8%を書きわける必要があるのです。

国税庁はインボイス(適格請求書等)について、「売主が買主に対して正確な適用税率や消費税額等を伝える手段」と説明しています。

ただ、インボイス制度はまだ開始されておらず、導入されるのは2023年10月からです。

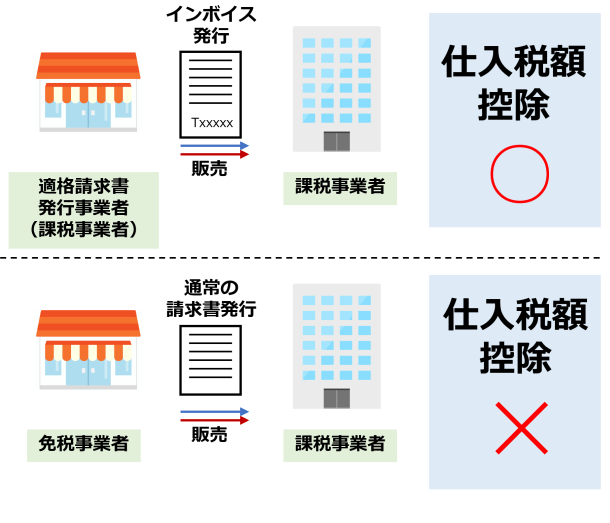

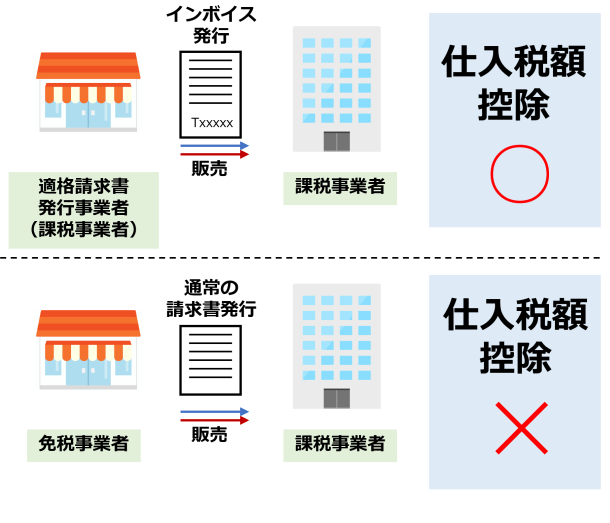

インボイス制度には、、という重大なルールがあります。従来の請求書では、仕入税額控除ができなくなります。

消費税を納付する義務がある課税事業者は、顧客などから預かった消費税を税務署に納めなければなりませんが、このとき、課税事業者が仕入先に支払った消費税の額を差し引くことができます。これが仕入税額控除です。

つまり、仕入税額控除ができないと、課税事業者が税務署に支払う消費税が多くなってしまうのです。

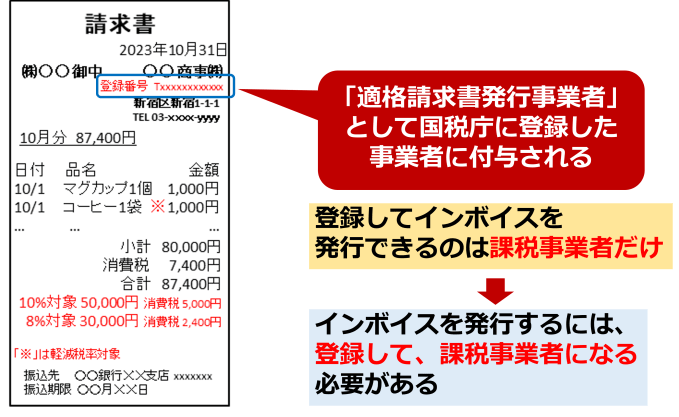

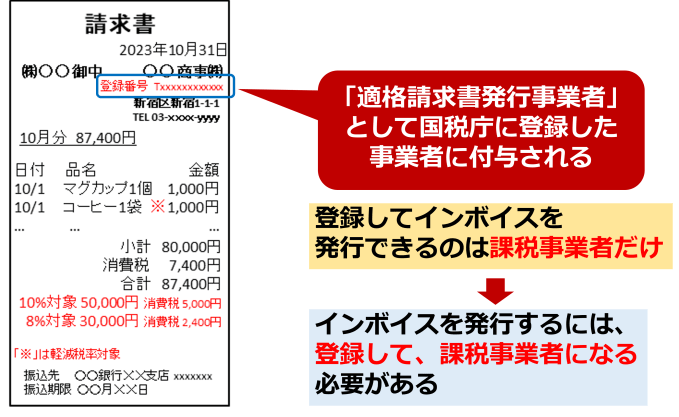

インボイスは誰でもどの会社でも発行できるわけではありません。インボイスを発行できるのは、適格請求書発行事業者に限られます。

そして適格請求書発行事業者になるには、税務署に適格請求書発行事業者の登録申請書を提出し、適格請求書発行事業者として登録する必要があります。

適格請求書発行事業者になれるのは、原則、課税事業者だけです。零細企業や個人事業主(フリーランスなど)などに多い。

免税事業者(個人事業主やフリーランスなど)に仕事を発注している企業などは、「そのままでは」経費負担が増えることになります。

例えば、ある企業が現在、免税事業者に総額10,000円を支払って仕事を依頼していたとします。このとき、この企業は、その10,000円に含まれる消費税分909円(=10,000×(10÷110)、標準税率10%で計算)を仕入税額控除に計上できます。免税事業者に消費税として支払っていなくても、仕入税額控除に計上できるルールになっているからです。

しかしインボイス制度が導入されると、このルールが適用されません。

免税事業者に総額10,000円の仕事を発注しても、免税事業者はインボイスを発行できないので消費税分909円(=10,000×(10÷110)、標準税率10%で計算)を仕入税額控除に計上できないのです。

インボイス制度が導入された後も現状と同じ仕事を同じ金額で免税事業者に発注し続けると、わけです。モノを仕入れる場合も同じことが起きます。

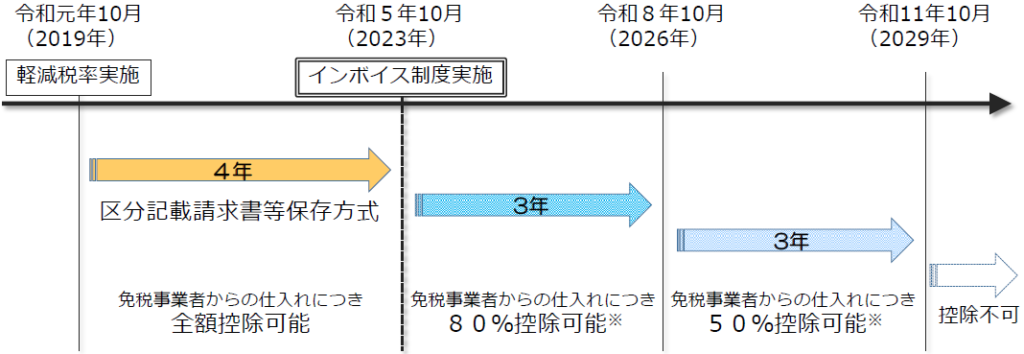

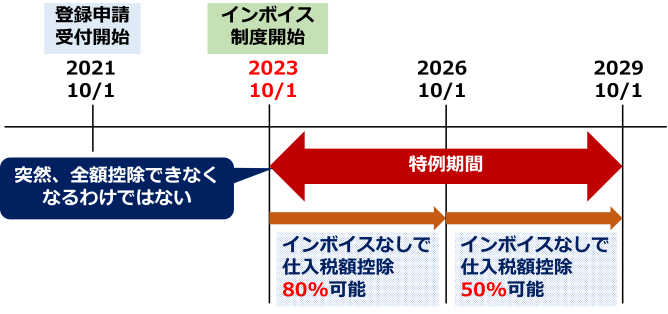

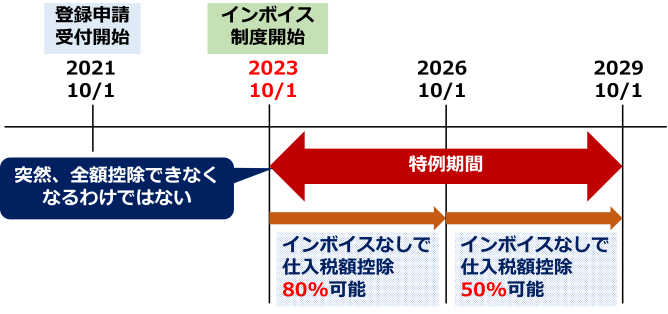

インボイス制度が導入されても、最初の一定期間は、免税事業者からの仕入税額相当額の一定割合を仕入税額控除に計上できる経過措置があります。

2023年10月から2029年9月までの6年間に限って、免税事業者に仕事を発注した企業は、免税事業者から受け取る区分記載請求書等の要件を満たす請求書を保存し、帳簿にも経過措置の適用を受ける旨を記載した場合には、一部を仕入税額控除に計上できます。

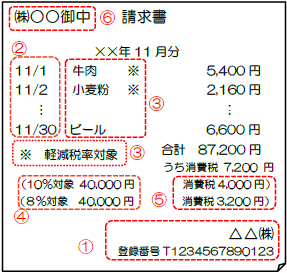

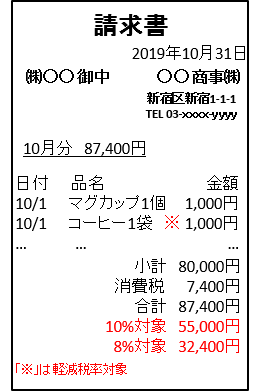

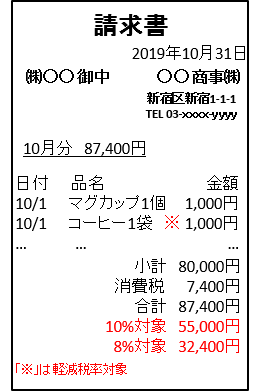

区分記載請求書とは、正式なインボイスではないものの、消費税10%と8%を書きわけた請求書のことです(下図サンプル参照)。

この経過措置は段階的に引き下げられます。その内容は以下のとおりです。

期間

控除できる割合

2023年10月1日~2026年9月30日

仕入税額相当額の80%

2026年10月1日~2029年9月30日

仕入税額相当額の50%

2029年10月1日~

(控除不可)

つまり免税事業者から仕入れた場合、「消費税を80%(または50%)支払ったとみなす」わけです。

経理の負担が増大

ただ、この「一部を税額控除」というのは、今までにやったことがないような、かなり面倒な事務作業であり、経理の負担が増大することが予測されます。

今までは、仕訳時に、免税事業者から受け取った請求書に記載されている消費税額を記入し、消費税区分を「10%課税仕入」または「8%課税仕入」に区分するだけですみました。

ところが、今後は、次のような仕訳処理をして帳簿に記入する必要があります。

仕入先を課税事業者と免税事業者にわける(課税事業者は「100%控除」)

免税事業者から請求書を受け取った場合、区分記載請求書であるかどうかを確認

消費税を10%分と8%分に分ける

経過措置の時期によって、「80%控除」「50%控除」「控除なし」に分ける

消費税区分は、。

これらを間違いなく、仕訳をしなければいけません。これは経理部門の方も、税理士も、相当の負担増になります。

免税事業者に仕事を依頼している課税事業者は、インボイス制度が導入されると「割高発注」と「事務作業の増加」という2つのデメリットを抱える可能性があります。

これにどの対応したら良いか、いくつか案をあげてみます。

デメリットが生じるのは、発注先(仕入先)が免税事業者だからです。したがって、そのデメリットを解消するために、発注先(仕入先)に課税事業者になるよう依頼する方法があります。

発注先が課税事業者になれば適格請求書発行事業者になってインボイスを発行することができますので、発注企業は仕入税額控除を実施できます。

しかし、免税事業者にとって、課税事業者になることは「荷が重い」選択といえます。これまで消費税を納付する必要がなかったのに、納付義務が生じます。これは収入減に直結します。

また、経理業務や税務業務が増加します。免税事業者の条件は年間売上高(税込)が1,000万円以下なので、多くは個人事業主(フリーランス)や零細企業などです。その場合、1人で本業と経理・税務業務をこなさなければならず、現状より事務作業が増えることを快く思わないでしょう。

免税事業者に仕事を依頼している課税事業者が、インボイス制度導入によって「割高発注」になるのであれば、値引き要請をするという案もあります。

しかしこれも簡単にはいかないでしょう。免税事業者は、ぎりぎりの収入で生活していることが多いからです。大幅な値引きを要請すれば、優秀なフリーランスや仕入先に逃げられてしまう可能性があります。

また、過度な値引き要請は、もあります。

取引条件の見直しは、「優先的地位の濫用」に気をつけて

インボイス制度開始後、免税事業者からの仕入れで消費税を控除できないことを理由に、免税事業者に対して値引きを要求すること自体は、問題ありませんし、法律にも抵触しません。

ただし、控除できなくなる全額分を免税事業者に対して値引き要求すると、場合によっては「優先的地位の濫用」になる可能性もあります。

今回のインボイス制度導入によって生じる損失は、仕入先、仕入元の両方で被るのが筋であるという考え方があり、多少なりとも、仕入れ側も損失を受け入れる覚悟が必要でしょう。

免税事業者への対応について、国税庁は特に何も発表していませんが、公正取引委員会がある程度の考え方をQ&Aで公表していますので、ご覧ください。

【参照】公正取引委員会:免税事業者及びその取引先のインボイス制度への対応に関するQ&A

免税事業者に仕事を依頼することでデメリットが生じるのであれば、課税事業者側は免税事業者との取引をやめてしまうことも選択肢のひとつになります。

これは発注先(仕入先)にとってはきつい内容ですが、ビジネスとしてやむを得ないかもしれません。

しかし、その代わり、免税事業者に発注するメリットも失われることになります。そもそも、免税事業者への報酬は「安い」ことが多く、また短納期にも応じてくれます。さらに、その免税事業者しか持っていないスキルや技術や商品やサービスもあります。

そもそも大きな企業に発注するデメリットが大きいため、免税事業者のような小回りの利く事業者に発注しているわけです。

また、免税事業者側と話し合いをすることなく、突然の一方的な取引停止は、もあります。

課税事業者である側は、免税事業者に仕事を依頼するメリットとデメリットを十分比較して、発注を調整する必要があるでしょう。

これまでみてきたとおり、インボイス制度(適格請求書等保存方式)では、インボイスがないと仕入税額控除ができません。しかし例外的に、インボイスがなくても仕入税額控除ができることがあります。

以下の9項目については、インボイスがなくても「一定の事項を記載した帳簿のみの保存」で仕入税額控除が認められます。

3万円未満の公共交通機関(船舶、バス、鉄道)による旅客の運送

3万円未満の自動販売機や自動サービス機からの商品の購入

適格簡易請求書の記載事項が記載されている入場券等が使用の際に回収される取引

適格請求書発行事業者ではない古物商からの古物の購入

適格請求書発行事業者ではない質屋からの質物の購入

適格請求書発行事業者ではない宅地建物取引業者からの建物の購入

適格請求書発行事業者ではない事業者からの再生資源または再生部品の購入

郵便切手類のみを対価とする郵便・貨物サービス

従業員等に支給する通常必要と認められる範囲内の主張旅費等(出張旅費や宿泊費や日当や通勤手当など)

インボイス制度が導入されると、課税事業者にも大きな影響が生じます。今までと同じ取引を続けると、免税事業者との取引が割高になったり事務量が増えたりします。

免税事業者に対しては次のような対応が考えられますが、下請法などに違反しないように、十分に注意しながらの対応が求められるでしょう。

課税事業者になるように依頼する

値引きを要請する

免税事業者との取引を停止する

インボイスは誰でもどの会社でも発行できるわけではありません。インボイスを発行できるのは、適格請求書発行事業者に限られます。

そして適格請求書発行事業者になるには、税務署に適格請求書発行事業者の登録申請書を提出し、適格請求書発行事業者として登録する必要があります。

適格請求書発行事業者になれるのは、原則、課税事業者だけです。零細企業や個人事業主(フリーランスなど)などに多い。

インボイスは誰でもどの会社でも発行できるわけではありません。インボイスを発行できるのは、適格請求書発行事業者に限られます。

そして適格請求書発行事業者になるには、税務署に適格請求書発行事業者の登録申請書を提出し、適格請求書発行事業者として登録する必要があります。

適格請求書発行事業者になれるのは、原則、課税事業者だけです。零細企業や個人事業主(フリーランスなど)などに多い。

免税事業者(個人事業主やフリーランスなど)に仕事を発注している企業などは、「そのままでは」経費負担が増えることになります。

例えば、ある企業が現在、免税事業者に総額10,000円を支払って仕事を依頼していたとします。このとき、この企業は、その10,000円に含まれる消費税分909円(=10,000×(10÷110)、標準税率10%で計算)を仕入税額控除に計上できます。免税事業者に消費税として支払っていなくても、仕入税額控除に計上できるルールになっているからです。

しかしインボイス制度が導入されると、このルールが適用されません。

免税事業者に総額10,000円の仕事を発注しても、免税事業者はインボイスを発行できないので消費税分909円(=10,000×(10÷110)、標準税率10%で計算)を仕入税額控除に計上できないのです。

インボイス制度が導入された後も現状と同じ仕事を同じ金額で免税事業者に発注し続けると、わけです。モノを仕入れる場合も同じことが起きます。

インボイス制度が導入されても、最初の一定期間は、免税事業者からの仕入税額相当額の一定割合を仕入税額控除に計上できる経過措置があります。

2023年10月から2029年9月までの6年間に限って、免税事業者に仕事を発注した企業は、免税事業者から受け取る区分記載請求書等の要件を満たす請求書を保存し、帳簿にも経過措置の適用を受ける旨を記載した場合には、一部を仕入税額控除に計上できます。

区分記載請求書とは、正式なインボイスではないものの、消費税10%と8%を書きわけた請求書のことです(下図サンプル参照)。

免税事業者(個人事業主やフリーランスなど)に仕事を発注している企業などは、「そのままでは」経費負担が増えることになります。

例えば、ある企業が現在、免税事業者に総額10,000円を支払って仕事を依頼していたとします。このとき、この企業は、その10,000円に含まれる消費税分909円(=10,000×(10÷110)、標準税率10%で計算)を仕入税額控除に計上できます。免税事業者に消費税として支払っていなくても、仕入税額控除に計上できるルールになっているからです。

しかしインボイス制度が導入されると、このルールが適用されません。

免税事業者に総額10,000円の仕事を発注しても、免税事業者はインボイスを発行できないので消費税分909円(=10,000×(10÷110)、標準税率10%で計算)を仕入税額控除に計上できないのです。

インボイス制度が導入された後も現状と同じ仕事を同じ金額で免税事業者に発注し続けると、わけです。モノを仕入れる場合も同じことが起きます。

インボイス制度が導入されても、最初の一定期間は、免税事業者からの仕入税額相当額の一定割合を仕入税額控除に計上できる経過措置があります。

2023年10月から2029年9月までの6年間に限って、免税事業者に仕事を発注した企業は、免税事業者から受け取る区分記載請求書等の要件を満たす請求書を保存し、帳簿にも経過措置の適用を受ける旨を記載した場合には、一部を仕入税額控除に計上できます。

区分記載請求書とは、正式なインボイスではないものの、消費税10%と8%を書きわけた請求書のことです(下図サンプル参照)。

この経過措置は段階的に引き下げられます。その内容は以下のとおりです。

期間

控除できる割合

2023年10月1日~2026年9月30日

仕入税額相当額の80%

2026年10月1日~2029年9月30日

仕入税額相当額の50%

2029年10月1日~

(控除不可)

つまり免税事業者から仕入れた場合、「消費税を80%(または50%)支払ったとみなす」わけです。

この経過措置は段階的に引き下げられます。その内容は以下のとおりです。

期間

控除できる割合

2023年10月1日~2026年9月30日

仕入税額相当額の80%

2026年10月1日~2029年9月30日

仕入税額相当額の50%

2029年10月1日~

(控除不可)

つまり免税事業者から仕入れた場合、「消費税を80%(または50%)支払ったとみなす」わけです。

経理の負担が増大

ただ、この「一部を税額控除」というのは、今までにやったことがないような、かなり面倒な事務作業であり、経理の負担が増大することが予測されます。

今までは、仕訳時に、免税事業者から受け取った請求書に記載されている消費税額を記入し、消費税区分を「10%課税仕入」または「8%課税仕入」に区分するだけですみました。

ところが、今後は、次のような仕訳処理をして帳簿に記入する必要があります。

仕入先を課税事業者と免税事業者にわける(課税事業者は「100%控除」)

免税事業者から請求書を受け取った場合、区分記載請求書であるかどうかを確認

消費税を10%分と8%分に分ける

経過措置の時期によって、「80%控除」「50%控除」「控除なし」に分ける

消費税区分は、。

これらを間違いなく、仕訳をしなければいけません。これは経理部門の方も、税理士も、相当の負担増になります。

免税事業者に仕事を依頼している課税事業者は、インボイス制度が導入されると「割高発注」と「事務作業の増加」という2つのデメリットを抱える可能性があります。

これにどの対応したら良いか、いくつか案をあげてみます。

デメリットが生じるのは、発注先(仕入先)が免税事業者だからです。したがって、そのデメリットを解消するために、発注先(仕入先)に課税事業者になるよう依頼する方法があります。

発注先が課税事業者になれば適格請求書発行事業者になってインボイスを発行することができますので、発注企業は仕入税額控除を実施できます。

しかし、免税事業者にとって、課税事業者になることは「荷が重い」選択といえます。これまで消費税を納付する必要がなかったのに、納付義務が生じます。これは収入減に直結します。

また、経理業務や税務業務が増加します。免税事業者の条件は年間売上高(税込)が1,000万円以下なので、多くは個人事業主(フリーランス)や零細企業などです。その場合、1人で本業と経理・税務業務をこなさなければならず、現状より事務作業が増えることを快く思わないでしょう。

免税事業者に仕事を依頼している課税事業者が、インボイス制度導入によって「割高発注」になるのであれば、値引き要請をするという案もあります。

しかしこれも簡単にはいかないでしょう。免税事業者は、ぎりぎりの収入で生活していることが多いからです。大幅な値引きを要請すれば、優秀なフリーランスや仕入先に逃げられてしまう可能性があります。

また、過度な値引き要請は、もあります。

取引条件の見直しは、「優先的地位の濫用」に気をつけて

インボイス制度開始後、免税事業者からの仕入れで消費税を控除できないことを理由に、免税事業者に対して値引きを要求すること自体は、問題ありませんし、法律にも抵触しません。

ただし、控除できなくなる全額分を免税事業者に対して値引き要求すると、場合によっては「優先的地位の濫用」になる可能性もあります。

今回のインボイス制度導入によって生じる損失は、仕入先、仕入元の両方で被るのが筋であるという考え方があり、多少なりとも、仕入れ側も損失を受け入れる覚悟が必要でしょう。

免税事業者への対応について、国税庁は特に何も発表していませんが、公正取引委員会がある程度の考え方をQ&Aで公表していますので、ご覧ください。

【参照】公正取引委員会:免税事業者及びその取引先のインボイス制度への対応に関するQ&A

免税事業者に仕事を依頼することでデメリットが生じるのであれば、課税事業者側は免税事業者との取引をやめてしまうことも選択肢のひとつになります。

これは発注先(仕入先)にとってはきつい内容ですが、ビジネスとしてやむを得ないかもしれません。

しかし、その代わり、免税事業者に発注するメリットも失われることになります。そもそも、免税事業者への報酬は「安い」ことが多く、また短納期にも応じてくれます。さらに、その免税事業者しか持っていないスキルや技術や商品やサービスもあります。

そもそも大きな企業に発注するデメリットが大きいため、免税事業者のような小回りの利く事業者に発注しているわけです。

また、免税事業者側と話し合いをすることなく、突然の一方的な取引停止は、もあります。

課税事業者である側は、免税事業者に仕事を依頼するメリットとデメリットを十分比較して、発注を調整する必要があるでしょう。

これまでみてきたとおり、インボイス制度(適格請求書等保存方式)では、インボイスがないと仕入税額控除ができません。しかし例外的に、インボイスがなくても仕入税額控除ができることがあります。

以下の9項目については、インボイスがなくても「一定の事項を記載した帳簿のみの保存」で仕入税額控除が認められます。

3万円未満の公共交通機関(船舶、バス、鉄道)による旅客の運送

3万円未満の自動販売機や自動サービス機からの商品の購入

適格簡易請求書の記載事項が記載されている入場券等が使用の際に回収される取引

適格請求書発行事業者ではない古物商からの古物の購入

適格請求書発行事業者ではない質屋からの質物の購入

適格請求書発行事業者ではない宅地建物取引業者からの建物の購入

適格請求書発行事業者ではない事業者からの再生資源または再生部品の購入

郵便切手類のみを対価とする郵便・貨物サービス

従業員等に支給する通常必要と認められる範囲内の主張旅費等(出張旅費や宿泊費や日当や通勤手当など)

インボイス制度が導入されると、課税事業者にも大きな影響が生じます。今までと同じ取引を続けると、免税事業者との取引が割高になったり事務量が増えたりします。

免税事業者に対しては次のような対応が考えられますが、下請法などに違反しないように、十分に注意しながらの対応が求められるでしょう。

課税事業者になるように依頼する

値引きを要請する

免税事業者との取引を停止する

経理の負担が増大

ただ、この「一部を税額控除」というのは、今までにやったことがないような、かなり面倒な事務作業であり、経理の負担が増大することが予測されます。

今までは、仕訳時に、免税事業者から受け取った請求書に記載されている消費税額を記入し、消費税区分を「10%課税仕入」または「8%課税仕入」に区分するだけですみました。

ところが、今後は、次のような仕訳処理をして帳簿に記入する必要があります。

仕入先を課税事業者と免税事業者にわける(課税事業者は「100%控除」)

免税事業者から請求書を受け取った場合、区分記載請求書であるかどうかを確認

消費税を10%分と8%分に分ける

経過措置の時期によって、「80%控除」「50%控除」「控除なし」に分ける

消費税区分は、。

これらを間違いなく、仕訳をしなければいけません。これは経理部門の方も、税理士も、相当の負担増になります。

免税事業者に仕事を依頼している課税事業者は、インボイス制度が導入されると「割高発注」と「事務作業の増加」という2つのデメリットを抱える可能性があります。

これにどの対応したら良いか、いくつか案をあげてみます。

デメリットが生じるのは、発注先(仕入先)が免税事業者だからです。したがって、そのデメリットを解消するために、発注先(仕入先)に課税事業者になるよう依頼する方法があります。

発注先が課税事業者になれば適格請求書発行事業者になってインボイスを発行することができますので、発注企業は仕入税額控除を実施できます。

しかし、免税事業者にとって、課税事業者になることは「荷が重い」選択といえます。これまで消費税を納付する必要がなかったのに、納付義務が生じます。これは収入減に直結します。

また、経理業務や税務業務が増加します。免税事業者の条件は年間売上高(税込)が1,000万円以下なので、多くは個人事業主(フリーランス)や零細企業などです。その場合、1人で本業と経理・税務業務をこなさなければならず、現状より事務作業が増えることを快く思わないでしょう。

免税事業者に仕事を依頼している課税事業者が、インボイス制度導入によって「割高発注」になるのであれば、値引き要請をするという案もあります。

しかしこれも簡単にはいかないでしょう。免税事業者は、ぎりぎりの収入で生活していることが多いからです。大幅な値引きを要請すれば、優秀なフリーランスや仕入先に逃げられてしまう可能性があります。

また、過度な値引き要請は、もあります。

取引条件の見直しは、「優先的地位の濫用」に気をつけて

インボイス制度開始後、免税事業者からの仕入れで消費税を控除できないことを理由に、免税事業者に対して値引きを要求すること自体は、問題ありませんし、法律にも抵触しません。

ただし、控除できなくなる全額分を免税事業者に対して値引き要求すると、場合によっては「優先的地位の濫用」になる可能性もあります。

今回のインボイス制度導入によって生じる損失は、仕入先、仕入元の両方で被るのが筋であるという考え方があり、多少なりとも、仕入れ側も損失を受け入れる覚悟が必要でしょう。

免税事業者への対応について、国税庁は特に何も発表していませんが、公正取引委員会がある程度の考え方をQ&Aで公表していますので、ご覧ください。

【参照】公正取引委員会:免税事業者及びその取引先のインボイス制度への対応に関するQ&A

免税事業者に仕事を依頼することでデメリットが生じるのであれば、課税事業者側は免税事業者との取引をやめてしまうことも選択肢のひとつになります。

これは発注先(仕入先)にとってはきつい内容ですが、ビジネスとしてやむを得ないかもしれません。

しかし、その代わり、免税事業者に発注するメリットも失われることになります。そもそも、免税事業者への報酬は「安い」ことが多く、また短納期にも応じてくれます。さらに、その免税事業者しか持っていないスキルや技術や商品やサービスもあります。

そもそも大きな企業に発注するデメリットが大きいため、免税事業者のような小回りの利く事業者に発注しているわけです。

また、免税事業者側と話し合いをすることなく、突然の一方的な取引停止は、もあります。

課税事業者である側は、免税事業者に仕事を依頼するメリットとデメリットを十分比較して、発注を調整する必要があるでしょう。

これまでみてきたとおり、インボイス制度(適格請求書等保存方式)では、インボイスがないと仕入税額控除ができません。しかし例外的に、インボイスがなくても仕入税額控除ができることがあります。

以下の9項目については、インボイスがなくても「一定の事項を記載した帳簿のみの保存」で仕入税額控除が認められます。

3万円未満の公共交通機関(船舶、バス、鉄道)による旅客の運送

3万円未満の自動販売機や自動サービス機からの商品の購入

適格簡易請求書の記載事項が記載されている入場券等が使用の際に回収される取引

適格請求書発行事業者ではない古物商からの古物の購入

適格請求書発行事業者ではない質屋からの質物の購入

適格請求書発行事業者ではない宅地建物取引業者からの建物の購入

適格請求書発行事業者ではない事業者からの再生資源または再生部品の購入

郵便切手類のみを対価とする郵便・貨物サービス

従業員等に支給する通常必要と認められる範囲内の主張旅費等(出張旅費や宿泊費や日当や通勤手当など)

インボイス制度が導入されると、課税事業者にも大きな影響が生じます。今までと同じ取引を続けると、免税事業者との取引が割高になったり事務量が増えたりします。

免税事業者に対しては次のような対応が考えられますが、下請法などに違反しないように、十分に注意しながらの対応が求められるでしょう。

課税事業者になるように依頼する

値引きを要請する

免税事業者との取引を停止する