答えは、「◯」です。です。

答えは、「✕」です。違法にはなりません。ただ、。

なぜそうなるのか? 消費税とは何なのか? 図を使って詳しく解説します。

まず最初に、免税事業者とは何かについて、軽く説明します。

消費税の世界では、事業者は大きく2種類にわけられます。「課税事業者」と「免税事業者」です。

簡単に言いますと、「課税事業者」は、年間売上が1000万円超で、消費税を納税している事業者のことです。

一方、「免税事業者」は、年間売上が1000万円以下で、消費税の納税を免除されている事業者のことです。

ここで、「消費税を納税」という部分についてですが、顧客や取引先から受け取った消費税を、まるまる納税するわけではありません。

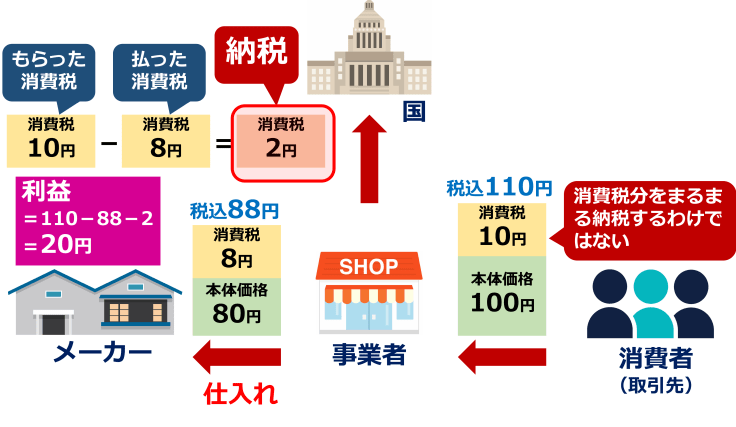

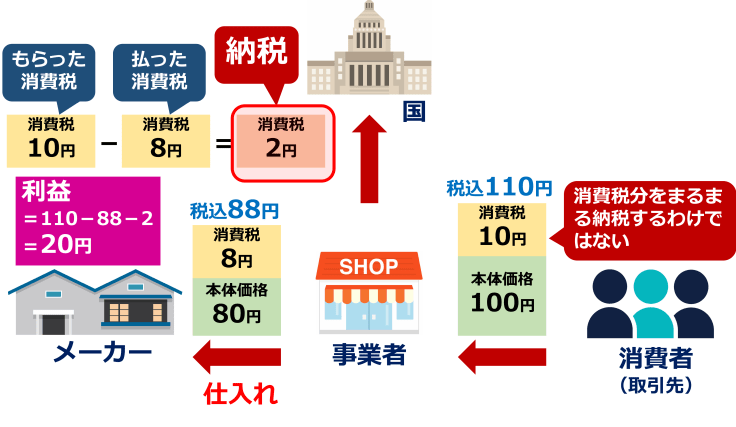

課税事業者の場合

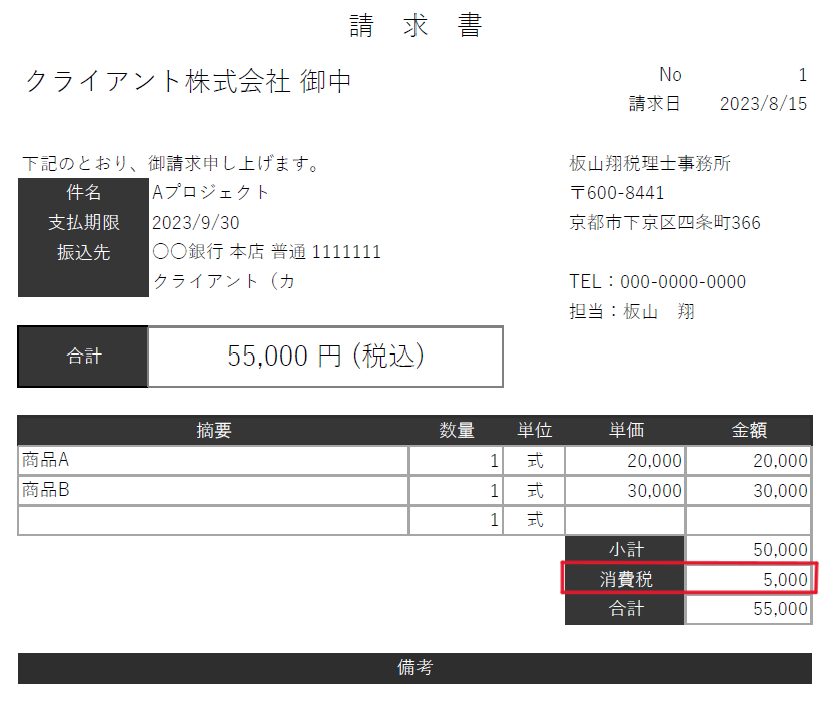

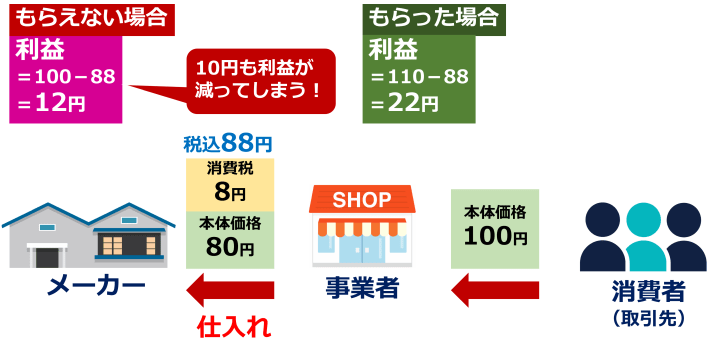

消費税の仕組み、課税事業者の場合を、図で説明します。

たとえば、事業者は商品を販売して、消費者から、本体価格100円に、消費税10円をプラスして、合計110円をもらいました。ただし、消費税10円をそのまま納税するわけではありません。

お店は、商品をメーカーから仕入れていますので、その代金を支払います。本体価格80円に、消費税8円をプラスして、合計88円を支払いました。

受け取った消費税10円から、支払った消費税8円を引くと、2円になります。事業者は、国に対して、この消費税2円を納税します。

最終的に、この課税事業者の利益は、消費者からもらった110円から、メーカーに支払った88円と、国に納税した2円を引いて、20円となります。

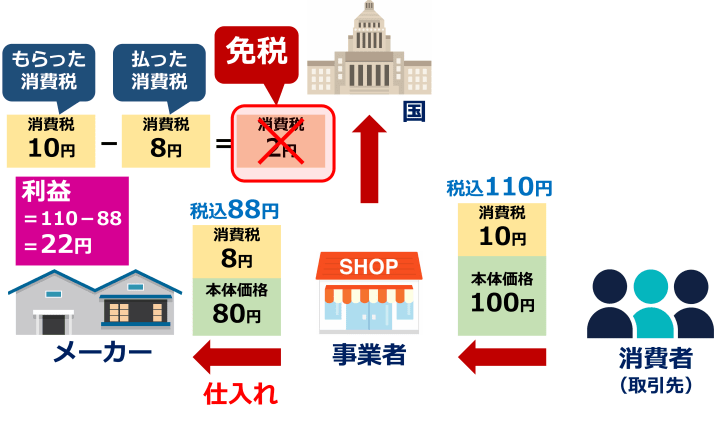

免税事業者の場合

次に、免税事業者の場合です。先ほどと違うのは、国に消費税2円を納税するのを、免除されていることです。すると、免税事業者の利益は、110円から88円を引いて、22円になります。

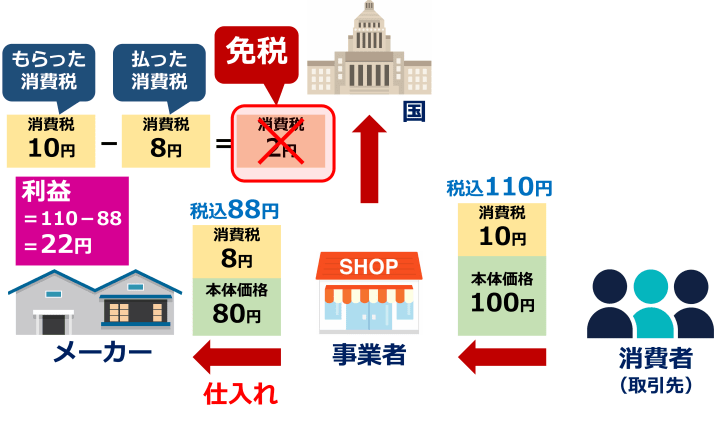

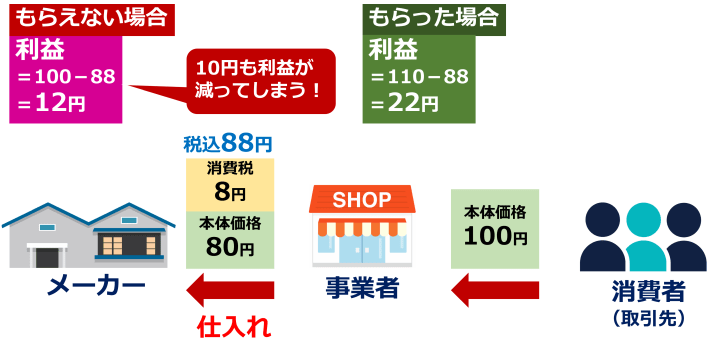

消費税をもらえないとどうなる?

もし、消費税をもらえないとどうなるでしょうか?

消費者からは、本体価格の100円しかもらえませんでした。しかし、メーカーからの仕入れでは、消費税もしっかり払っています。

すると、消費税をもらえない場合の利益は、もらった100円から、支払った88円を引いて、12円となります。さきほど、消費税をもらった場合の利益は、22円でした。なんと、。

消費税をもらった場合/もらわない場合の利益の比較

課税事業者の場合、免税事業者で消費税をもらった場合、もらえない場合を、比較してみました。消費税をもらえないと、課税事業者と比べても、利益が8円、少なくなってしまいます。

課税事業者

免税事業者

消費税を

もらった場合

免税事業者

消費税を

もらえない場合

もらった金額

110円

110円

払った金額

88円

88円

88円

納税

2円

-

-

利益

20円

22円

免税事業者も仕入で消費税を払っている

ここまでの内容を整理すると、免税事業者も、仕入で消費税を払っていますので、。

だから、消費税を請求しても良いのです。

というより、消費税を請求しないと、損をしてしまいますので、消費税を請求するべきともいえます。

また、後で詳しく説明しますが、事業者の取引は基本的に課税取引であり、。たとえ、消費税を請求しなくても、取引先は消費税が含まれているとみなして消費税を控除しています。

ところが、今後始まるインボイス制度で、消費税の請求が難しくなりそうです。

インボイス制度が開始する、2023年10月1日以降は、インボイスでのみ、消費税を控除できるようになります。通常の請求書では、消費税を控除できなくなります。

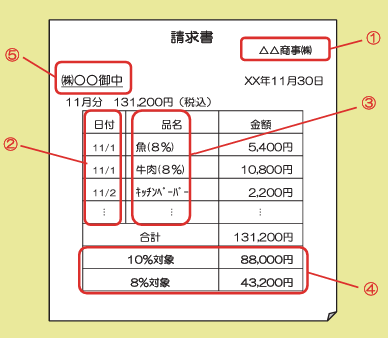

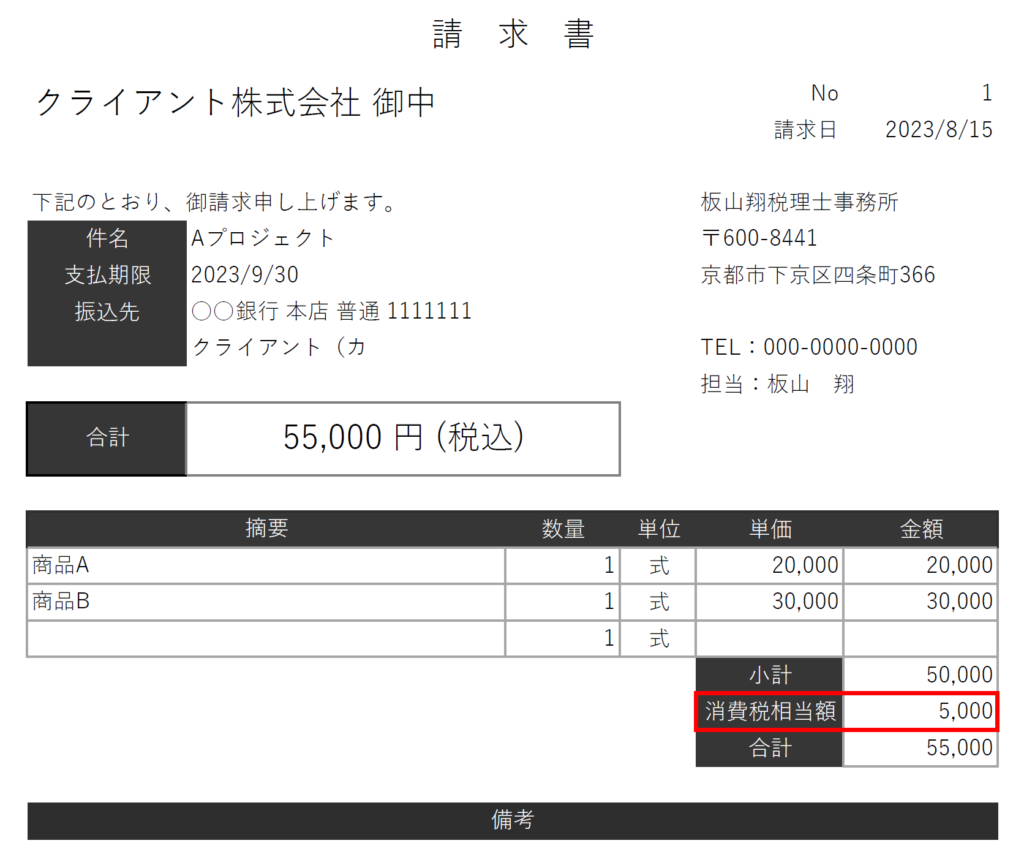

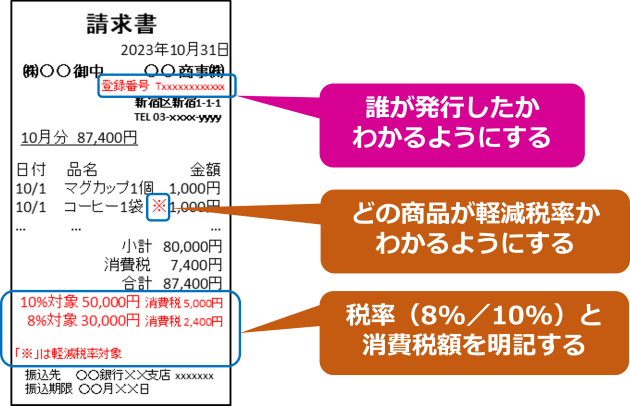

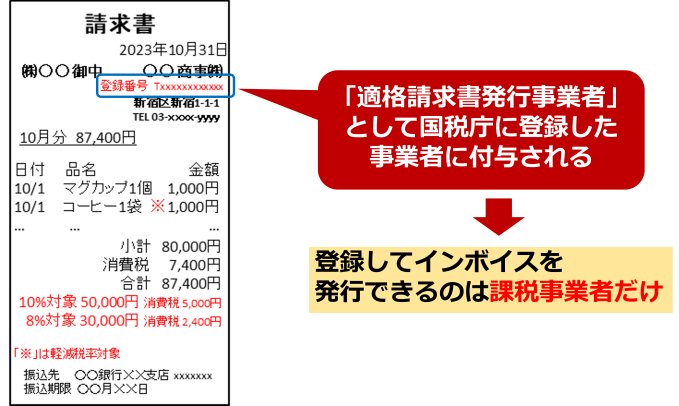

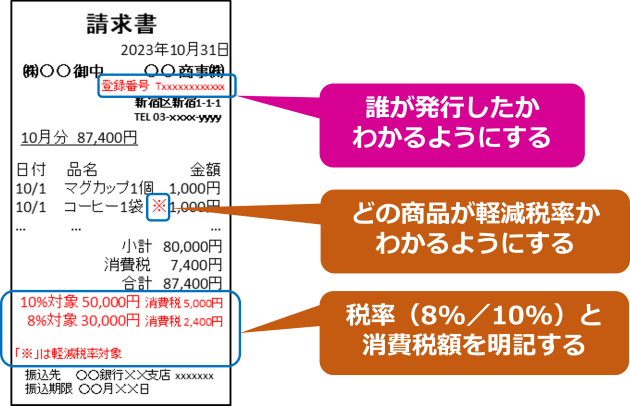

インボイスとは、下記のような請求書で、正確には、適格請求書といいます。

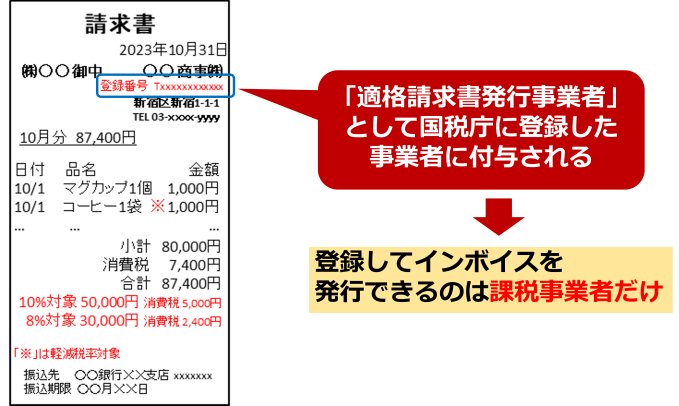

インボイスには、税率と、それぞれの税率ごとの消費税額が明記されます。また、どの商品が軽減税率かわかるようにします。そして、誰が発行したかわかるように、登録番号が記載されます。ここが重要ポイントです。

インボイス制度では、請求書に記載が必須な登録番号は、適格請求書発行事業者として、国税庁に登録した事業者に付与されます。ここで、問題になるのが、「登録してインボイスを発行できるのは課税事業者だけ」というところです。

免税事業者はインボイスを発行できません。つまり、課税事業者は、免税事業者から購入すると、消費税を控除できないのです。

そうなると、購入した側は、自分が損をしないように、次の2つのパターンのどちらかになることが予想されます。

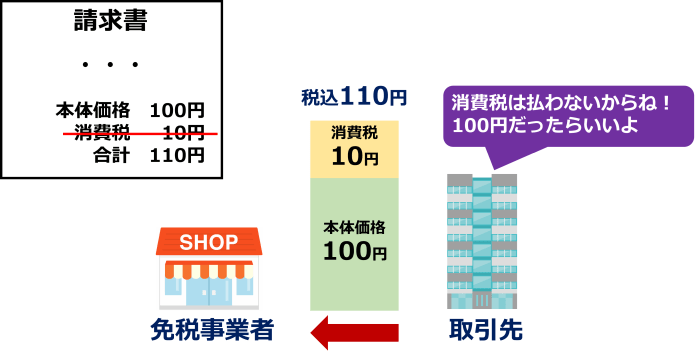

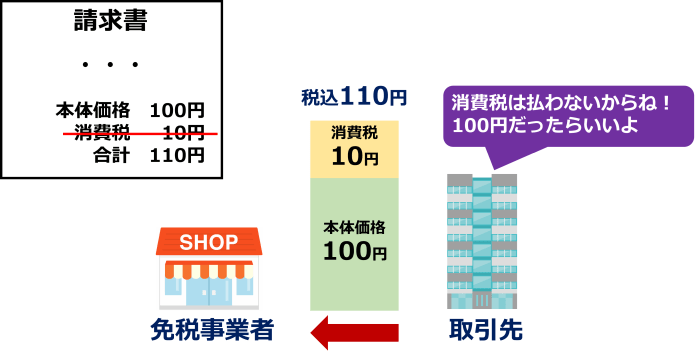

消費税をもらえなくなる

1つ目のパターンは、消費税をもらえなくなることです。請求書に消費税を記載しておいても、取引先は消費税分を無視して、本体価格の100円のみ払おうとするかもしれません(実際には、一方的に消費税分を払わないとすることは、公正取引法や下請法上、問題となります)。

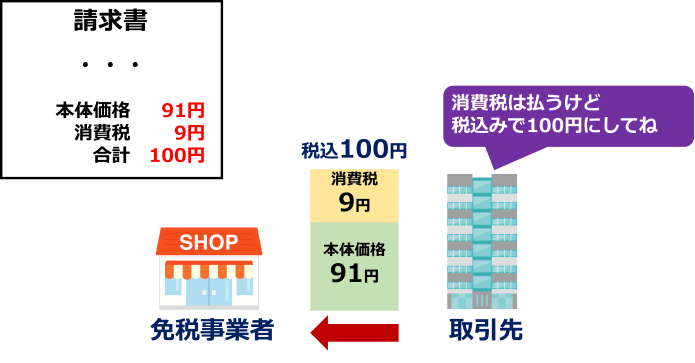

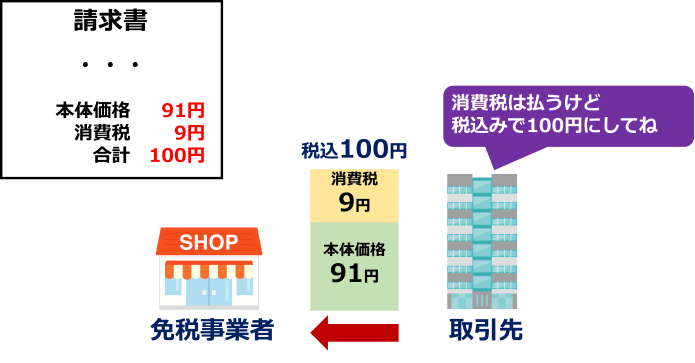

本体価格を下げられる

2つ目のパターンは、本体価格を下げられることです。本体価格を100円から91円に下げれば、消費税9円をプラスして、合計100円になります。

こうすれば、値下げする前の本体価格と同じ金額になります。

こんなことが法律で許されるのか、と思うかもしれませんが、あいまいな法律が問題となります。

消費税については、消費税法という法律で、いろいろ定められています。

2023年9月までですが、。良いとも悪いとも書かれていませんので、結果的に大丈夫ということになっています。

そして、2023年10月以降は、やはり記載がありません。ただし、インボイスの偽造については、罰則があります。

インボイス偽造

インボイス偽造というのは、インボイス発行事業者ではないのに、偽の登録番号を記載したり、他人の登録番号を記載することです。

もう少し正確にいうと、適格請求書であると誤認されるおそれのある表示をした書類を発行することです。

これには罰則があり、1年以下の懲役または、50万円以下の罰金を課せられます。

記載がないので、結果的にOK

しかし、免税事業者が消費税を請求することについては、消費税法には記載がまったくありません。良いとも悪いとも書かれていないのです。結果的に、禁止はしていないという状態です。

この件について、国税庁のコールセンターに問い合わせると、「皆様のご判断にお任せします」という回答をされてしまいます。

2023年9月まで

実は、以前、消費税転嫁対策特別措置法というものがあり、消費税が8%から10%に増税されるとき、免税事業者が消費税を上乗せするのを拒否することを、「買いたたき」として禁止していました。

つまり、免税事業者が消費税を請求することを前提としている法律であり、2023年9月までは、免税事業者は、堂々と消費税を請求できるのです。

【参照】公正取引委員会:消費税の転嫁拒否等の行為に関するよくある質問 Q19

2023年10月以降(インボイス開始後)

ところが、2023年10月以降は、免税事業者の消費税の請求について、触れている法律はありません。

ただ、国税庁のQ&Aでは、「免税事業者が消費税を請求するとトラブルになる可能性はある」としています。

誰に責任があるかわからない、とてもあいまいな状態です。国は「責任はとらないので自己責任で解決してください」という感じです。トラブルになることが予測できているのであれば、個人的な意見としては、国税庁が何らかのガイドラインを発表すべきかと思います。

消費税法では、免税事業者が消費税を請求することを、予定していない!

そもそも、なんでこんなことになっているかというと、国税庁の「消費税の軽減税率制度に対応した 経理・申告ガイド」に書かれているように、免税事業者が消費税を請求して受け取ることは、消費税の仕組み上、予定されていないのです。

ただ、さきほど説明したように、免税事業者も仕入れで消費税を払っていますので、消費税を受け取らないと損をしますし、この状態は、1989年の消費税導入から、ずっと続いてきたのです。

消費税の仕組み上は予定していないのに、実際は消費税を受け取るのが当たり前になっているという、あいまいな制度を、ずっと放置してきたことも、大きな問題かもしれません。

ちなみに、公正取引委員会では、インボイス制度開始後の、取引価格の引き下げについて容認しています。

ホームページに掲載されている内容を要約すると、「免税事業者の仕入れや支払いの消費税も考慮したうえで、双方で納得して、取引価格を引き下げるのは問題ないと」いうことです。

一方的に消費税分をまるまるカットするのは、優越的地位の乱用として、独占禁止法上、問題となりますが、合意の上で、取引価格を少し引き下げるのは問題ないということです。

【参照】免税事業者及びその取引先のインボイス制度への対応に関するQ&A Q7

国は、インボイス制度導入による負担の増加を、事業者間の交渉に丸投げした

よく、価格は需要と供給の法則で決まると言われますが、事業者の間では、価格は交渉で決まります。交渉は、強い立場のほうが有利ですので、弱い立場が多い免税事業者は、取引価格を引き下げられる可能性が大きいです。

「インボイス制度導入による消費税の負担を、免税事業者だけに押し付けるのはよくないので、取引先と負担を分け合ってください」と、国は言っているようにも見えますが、その負担の分け合い方は、「事業者間で交渉して決めてください」と、丸投げしたようです。

今後、免税事業者と課税事業者の間で、多くの交渉が行われ、またトラブルも続出することが予想されます。

今まで、消費税を請求する/しない、という視点で話をしてきましたが、実は、。

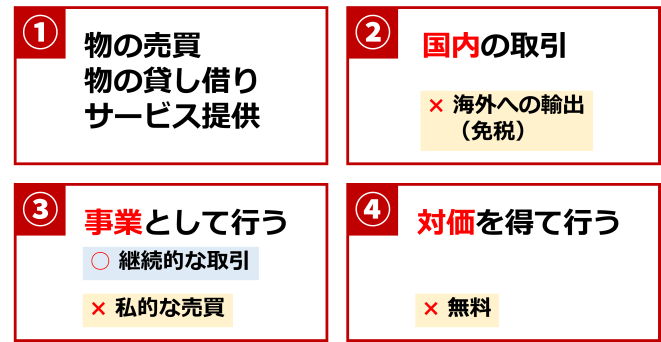

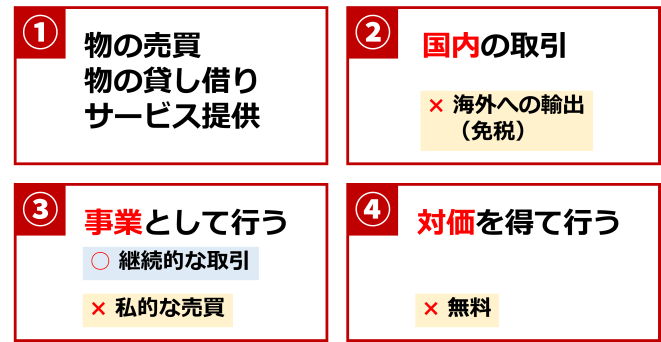

消費税がかかるのは、次のすべての条件を満たすときです(消費税がかかる取引を「課税取引」といいます)。

①、物の貸し借り、サービス提供

②の取引

③として行う

④を得て行う

すると、事業者は、事業として取引を行っていますので、免税事業者であっても消費税がかかっていることになります。

ややこしいので、例を使って説明しましょう。

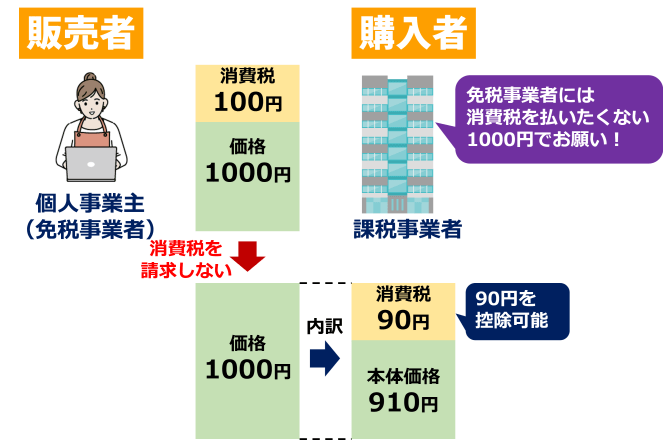

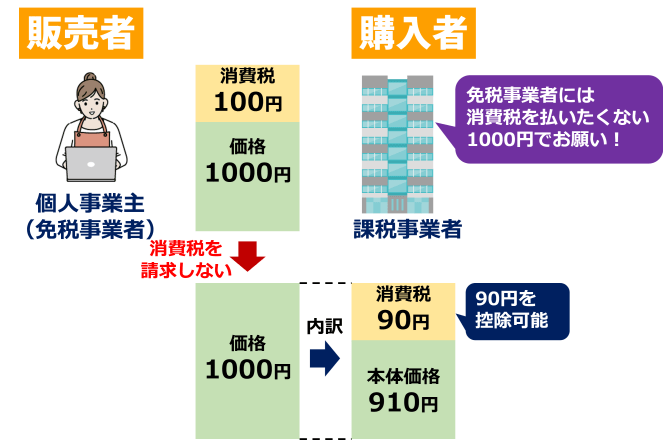

ある免税事業者が本体価格1,000円+消費税100円=1,100円の商品を販売していたとします。課税事業者である取引先が消費税100円を払いたくないというので、消費税100円を請求しないことにしました。

ところが、購入者である課税事業者から見ると、これは税込み全体の取引価格が1,000円に値下げされたことと同じです。価格1,000円には消費税90円が含まれているとみなして、その消費税を控除することができますので、実質の本体価格は910円となります(インボイス制度開始後は控除できなくなります)。

つまり、免税事業者が消費税を請求しようがしまいが、課税取引であり価格に消費税が含まれています。これは、国税庁の「免税事業者が消費税を請求して受け取ることは予定されていない」と矛盾しているように感じます。

いずれにしても、免税事業者の方は、「消費税を請求しない」という選択を安易にすることは、やめたほうが良いかもしれません。

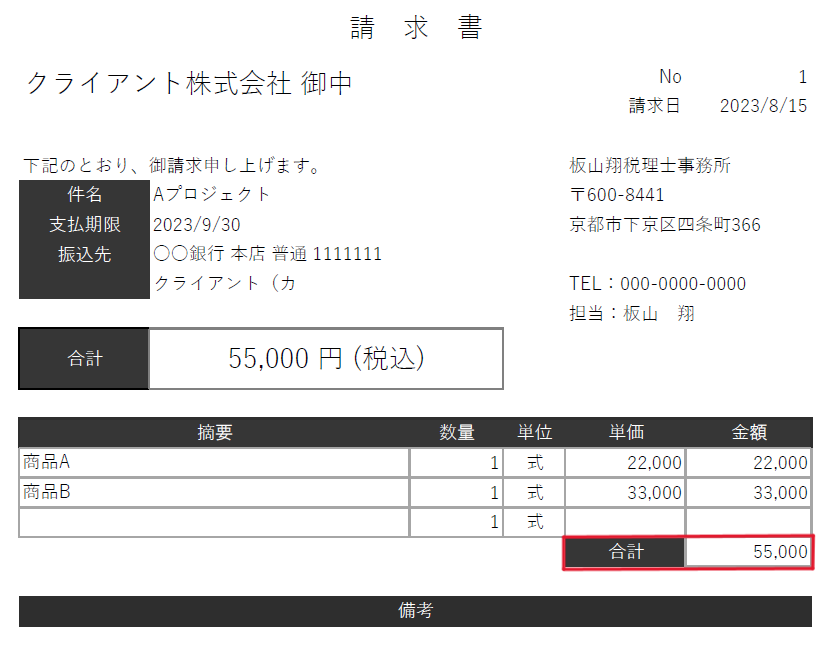

もし取引先が消費税の請求を納得しないのであれば、同額で、請求書から消費税の項目を削除するという方法もあります。

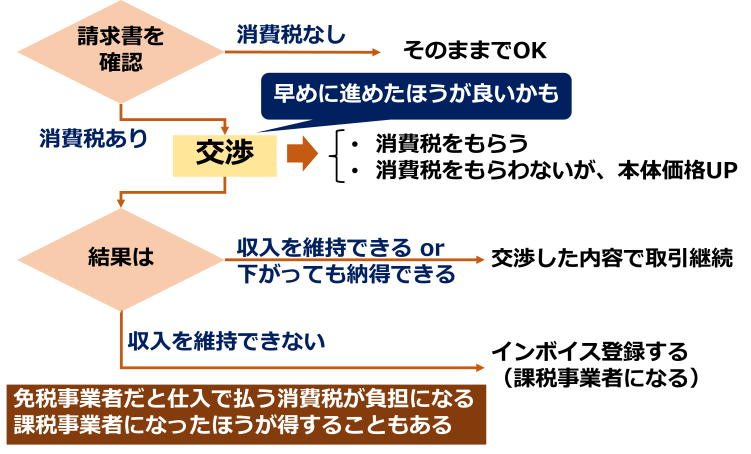

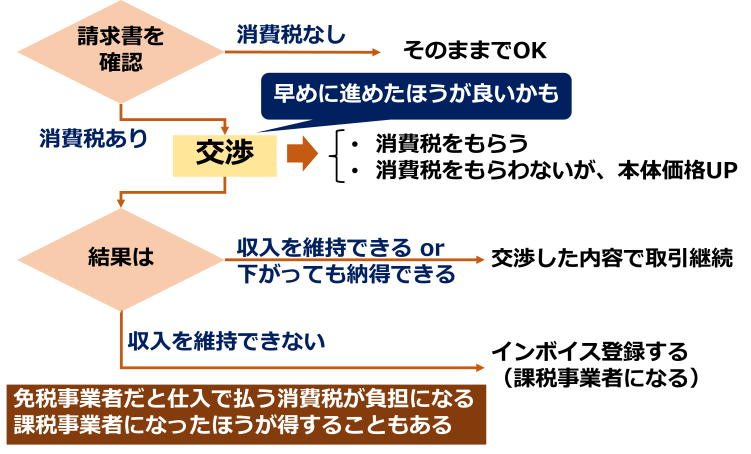

このような状況の中で、免税事業者はどうすればいいのでしょうか?

消費税ありなら、取引先と交渉

まず、取引先に送っている請求書を確認しましょう。消費税なしで請求しているのであれば、そのままで問題ありません。

もし、消費税ありで請求しているのであれば、取引先との交渉が必要になります。

引き続き、消費税をもらうの

消費税をもらわない代わりに、本体価格をアップ

という方法があります。

交渉の結果、収入を維持できる、または、収入が下がっても納得できるのであれば、交渉した内容で取引継続となります。

消費税をまったくもらえないなら、課税事業者になるほうが得する場合も

しかし、収入を維持できないのであれば、インボイス登録することも検討したほうが良いでしょう。

免税事業者のままだと、仕入で払った消費税がまるまる自分の負担になってしまいますので、課税事業者になったほうが得になることもあります。

ただし、インボイス開始時から対応するには、登録期限が2023年9月30日までです。そのため、取引先との交渉はギリギリではなく、早めに進めたほうが良いかもしれません。

経過措置に安住すると、後で大変なことに

ちなみに、インボイス制度には、経過措置というものがあります。

免税事業者から仕入れた場合、最初の3年間は80%、次の3年間は50%、消費税を控除することができます。全部控除できなくなるのは、インボイス開始から6年後です。

~

2023年9月

2023年10月

~

2026年9月

2026年10月

~

2029年9月

2029年10月

~

免税事業者

からの仕入で

控除可能な

消費税額

100%

80%

50%

ゼロ

国税庁に問い合わせると、「経過措置があるので、その分の消費税を請求してみてはどうですか」という感じの回答をされます。ただ、これはオススメできません。

最初は良いのですが、2029年には消費税をまったく請求できなくなりますので、問題を先送りしているだけです。インボイス制度が始まる前に、取引先と、白黒はっきりさせておいたほうが、のちのち楽かもしれません。

2023年9月までは、免税事業者は、堂々と消費税を請求できます。

2023年10月以降、インボイス制度が始まると、法律には記載がなく、良いとも悪いともいえない状態になります。消費税を請求するかどうかは自己責任です。国は何もしてくれません。

免税事業者の方は、まず請求書を確認しましょう。消費税を請求していなければ、そのままで大丈夫です。消費税を請求していたら、早めに取引先と交渉しましょう。場合によっては、インボイス登録したほうが有利なこともあります。

たとえば、事業者は商品を販売して、消費者から、本体価格100円に、消費税10円をプラスして、合計110円をもらいました。ただし、消費税10円をそのまま納税するわけではありません。

お店は、商品をメーカーから仕入れていますので、その代金を支払います。本体価格80円に、消費税8円をプラスして、合計88円を支払いました。

受け取った消費税10円から、支払った消費税8円を引くと、2円になります。事業者は、国に対して、この消費税2円を納税します。

最終的に、この課税事業者の利益は、消費者からもらった110円から、メーカーに支払った88円と、国に納税した2円を引いて、20円となります。

免税事業者の場合

次に、免税事業者の場合です。先ほどと違うのは、国に消費税2円を納税するのを、免除されていることです。すると、免税事業者の利益は、110円から88円を引いて、22円になります。

たとえば、事業者は商品を販売して、消費者から、本体価格100円に、消費税10円をプラスして、合計110円をもらいました。ただし、消費税10円をそのまま納税するわけではありません。

お店は、商品をメーカーから仕入れていますので、その代金を支払います。本体価格80円に、消費税8円をプラスして、合計88円を支払いました。

受け取った消費税10円から、支払った消費税8円を引くと、2円になります。事業者は、国に対して、この消費税2円を納税します。

最終的に、この課税事業者の利益は、消費者からもらった110円から、メーカーに支払った88円と、国に納税した2円を引いて、20円となります。

免税事業者の場合

次に、免税事業者の場合です。先ほどと違うのは、国に消費税2円を納税するのを、免除されていることです。すると、免税事業者の利益は、110円から88円を引いて、22円になります。

消費税をもらえないとどうなる?

もし、消費税をもらえないとどうなるでしょうか?

消費税をもらえないとどうなる?

もし、消費税をもらえないとどうなるでしょうか?

消費者からは、本体価格の100円しかもらえませんでした。しかし、メーカーからの仕入れでは、消費税もしっかり払っています。

すると、消費税をもらえない場合の利益は、もらった100円から、支払った88円を引いて、12円となります。さきほど、消費税をもらった場合の利益は、22円でした。なんと、。

消費税をもらった場合/もらわない場合の利益の比較

課税事業者の場合、免税事業者で消費税をもらった場合、もらえない場合を、比較してみました。消費税をもらえないと、課税事業者と比べても、利益が8円、少なくなってしまいます。

課税事業者

免税事業者

消費税を

もらった場合

免税事業者

消費税を

もらえない場合

もらった金額

110円

110円

払った金額

88円

88円

88円

納税

2円

-

-

利益

20円

22円

免税事業者も仕入で消費税を払っている

ここまでの内容を整理すると、免税事業者も、仕入で消費税を払っていますので、。

だから、消費税を請求しても良いのです。

というより、消費税を請求しないと、損をしてしまいますので、消費税を請求するべきともいえます。

また、後で詳しく説明しますが、事業者の取引は基本的に課税取引であり、。たとえ、消費税を請求しなくても、取引先は消費税が含まれているとみなして消費税を控除しています。

ところが、今後始まるインボイス制度で、消費税の請求が難しくなりそうです。

インボイス制度が開始する、2023年10月1日以降は、インボイスでのみ、消費税を控除できるようになります。通常の請求書では、消費税を控除できなくなります。

インボイスとは、下記のような請求書で、正確には、適格請求書といいます。

消費者からは、本体価格の100円しかもらえませんでした。しかし、メーカーからの仕入れでは、消費税もしっかり払っています。

すると、消費税をもらえない場合の利益は、もらった100円から、支払った88円を引いて、12円となります。さきほど、消費税をもらった場合の利益は、22円でした。なんと、。

消費税をもらった場合/もらわない場合の利益の比較

課税事業者の場合、免税事業者で消費税をもらった場合、もらえない場合を、比較してみました。消費税をもらえないと、課税事業者と比べても、利益が8円、少なくなってしまいます。

課税事業者

免税事業者

消費税を

もらった場合

免税事業者

消費税を

もらえない場合

もらった金額

110円

110円

払った金額

88円

88円

88円

納税

2円

-

-

利益

20円

22円

免税事業者も仕入で消費税を払っている

ここまでの内容を整理すると、免税事業者も、仕入で消費税を払っていますので、。

だから、消費税を請求しても良いのです。

というより、消費税を請求しないと、損をしてしまいますので、消費税を請求するべきともいえます。

また、後で詳しく説明しますが、事業者の取引は基本的に課税取引であり、。たとえ、消費税を請求しなくても、取引先は消費税が含まれているとみなして消費税を控除しています。

ところが、今後始まるインボイス制度で、消費税の請求が難しくなりそうです。

インボイス制度が開始する、2023年10月1日以降は、インボイスでのみ、消費税を控除できるようになります。通常の請求書では、消費税を控除できなくなります。

インボイスとは、下記のような請求書で、正確には、適格請求書といいます。

インボイスには、税率と、それぞれの税率ごとの消費税額が明記されます。また、どの商品が軽減税率かわかるようにします。そして、誰が発行したかわかるように、登録番号が記載されます。ここが重要ポイントです。

インボイスには、税率と、それぞれの税率ごとの消費税額が明記されます。また、どの商品が軽減税率かわかるようにします。そして、誰が発行したかわかるように、登録番号が記載されます。ここが重要ポイントです。

インボイス制度では、請求書に記載が必須な登録番号は、適格請求書発行事業者として、国税庁に登録した事業者に付与されます。ここで、問題になるのが、「登録してインボイスを発行できるのは課税事業者だけ」というところです。

免税事業者はインボイスを発行できません。つまり、課税事業者は、免税事業者から購入すると、消費税を控除できないのです。

そうなると、購入した側は、自分が損をしないように、次の2つのパターンのどちらかになることが予想されます。

消費税をもらえなくなる

1つ目のパターンは、消費税をもらえなくなることです。請求書に消費税を記載しておいても、取引先は消費税分を無視して、本体価格の100円のみ払おうとするかもしれません(実際には、一方的に消費税分を払わないとすることは、公正取引法や下請法上、問題となります)。

インボイス制度では、請求書に記載が必須な登録番号は、適格請求書発行事業者として、国税庁に登録した事業者に付与されます。ここで、問題になるのが、「登録してインボイスを発行できるのは課税事業者だけ」というところです。

免税事業者はインボイスを発行できません。つまり、課税事業者は、免税事業者から購入すると、消費税を控除できないのです。

そうなると、購入した側は、自分が損をしないように、次の2つのパターンのどちらかになることが予想されます。

消費税をもらえなくなる

1つ目のパターンは、消費税をもらえなくなることです。請求書に消費税を記載しておいても、取引先は消費税分を無視して、本体価格の100円のみ払おうとするかもしれません(実際には、一方的に消費税分を払わないとすることは、公正取引法や下請法上、問題となります)。

本体価格を下げられる

2つ目のパターンは、本体価格を下げられることです。本体価格を100円から91円に下げれば、消費税9円をプラスして、合計100円になります。

こうすれば、値下げする前の本体価格と同じ金額になります。

本体価格を下げられる

2つ目のパターンは、本体価格を下げられることです。本体価格を100円から91円に下げれば、消費税9円をプラスして、合計100円になります。

こうすれば、値下げする前の本体価格と同じ金額になります。

こんなことが法律で許されるのか、と思うかもしれませんが、あいまいな法律が問題となります。

消費税については、消費税法という法律で、いろいろ定められています。

2023年9月までですが、。良いとも悪いとも書かれていませんので、結果的に大丈夫ということになっています。

そして、2023年10月以降は、やはり記載がありません。ただし、インボイスの偽造については、罰則があります。

インボイス偽造

インボイス偽造というのは、インボイス発行事業者ではないのに、偽の登録番号を記載したり、他人の登録番号を記載することです。

もう少し正確にいうと、適格請求書であると誤認されるおそれのある表示をした書類を発行することです。

これには罰則があり、1年以下の懲役または、50万円以下の罰金を課せられます。

記載がないので、結果的にOK

しかし、免税事業者が消費税を請求することについては、消費税法には記載がまったくありません。良いとも悪いとも書かれていないのです。結果的に、禁止はしていないという状態です。

この件について、国税庁のコールセンターに問い合わせると、「皆様のご判断にお任せします」という回答をされてしまいます。

2023年9月まで

実は、以前、消費税転嫁対策特別措置法というものがあり、消費税が8%から10%に増税されるとき、免税事業者が消費税を上乗せするのを拒否することを、「買いたたき」として禁止していました。

つまり、免税事業者が消費税を請求することを前提としている法律であり、2023年9月までは、免税事業者は、堂々と消費税を請求できるのです。

【参照】公正取引委員会:消費税の転嫁拒否等の行為に関するよくある質問 Q19

2023年10月以降(インボイス開始後)

ところが、2023年10月以降は、免税事業者の消費税の請求について、触れている法律はありません。

ただ、国税庁のQ&Aでは、「免税事業者が消費税を請求するとトラブルになる可能性はある」としています。

誰に責任があるかわからない、とてもあいまいな状態です。国は「責任はとらないので自己責任で解決してください」という感じです。トラブルになることが予測できているのであれば、個人的な意見としては、国税庁が何らかのガイドラインを発表すべきかと思います。

消費税法では、免税事業者が消費税を請求することを、予定していない!

そもそも、なんでこんなことになっているかというと、国税庁の「消費税の軽減税率制度に対応した 経理・申告ガイド」に書かれているように、免税事業者が消費税を請求して受け取ることは、消費税の仕組み上、予定されていないのです。

ただ、さきほど説明したように、免税事業者も仕入れで消費税を払っていますので、消費税を受け取らないと損をしますし、この状態は、1989年の消費税導入から、ずっと続いてきたのです。

消費税の仕組み上は予定していないのに、実際は消費税を受け取るのが当たり前になっているという、あいまいな制度を、ずっと放置してきたことも、大きな問題かもしれません。

ちなみに、公正取引委員会では、インボイス制度開始後の、取引価格の引き下げについて容認しています。

ホームページに掲載されている内容を要約すると、「免税事業者の仕入れや支払いの消費税も考慮したうえで、双方で納得して、取引価格を引き下げるのは問題ないと」いうことです。

一方的に消費税分をまるまるカットするのは、優越的地位の乱用として、独占禁止法上、問題となりますが、合意の上で、取引価格を少し引き下げるのは問題ないということです。

【参照】免税事業者及びその取引先のインボイス制度への対応に関するQ&A Q7

国は、インボイス制度導入による負担の増加を、事業者間の交渉に丸投げした

よく、価格は需要と供給の法則で決まると言われますが、事業者の間では、価格は交渉で決まります。交渉は、強い立場のほうが有利ですので、弱い立場が多い免税事業者は、取引価格を引き下げられる可能性が大きいです。

「インボイス制度導入による消費税の負担を、免税事業者だけに押し付けるのはよくないので、取引先と負担を分け合ってください」と、国は言っているようにも見えますが、その負担の分け合い方は、「事業者間で交渉して決めてください」と、丸投げしたようです。

今後、免税事業者と課税事業者の間で、多くの交渉が行われ、またトラブルも続出することが予想されます。

今まで、消費税を請求する/しない、という視点で話をしてきましたが、実は、。

消費税がかかるのは、次のすべての条件を満たすときです(消費税がかかる取引を「課税取引」といいます)。

①、物の貸し借り、サービス提供

②の取引

③として行う

④を得て行う

こんなことが法律で許されるのか、と思うかもしれませんが、あいまいな法律が問題となります。

消費税については、消費税法という法律で、いろいろ定められています。

2023年9月までですが、。良いとも悪いとも書かれていませんので、結果的に大丈夫ということになっています。

そして、2023年10月以降は、やはり記載がありません。ただし、インボイスの偽造については、罰則があります。

インボイス偽造

インボイス偽造というのは、インボイス発行事業者ではないのに、偽の登録番号を記載したり、他人の登録番号を記載することです。

もう少し正確にいうと、適格請求書であると誤認されるおそれのある表示をした書類を発行することです。

これには罰則があり、1年以下の懲役または、50万円以下の罰金を課せられます。

記載がないので、結果的にOK

しかし、免税事業者が消費税を請求することについては、消費税法には記載がまったくありません。良いとも悪いとも書かれていないのです。結果的に、禁止はしていないという状態です。

この件について、国税庁のコールセンターに問い合わせると、「皆様のご判断にお任せします」という回答をされてしまいます。

2023年9月まで

実は、以前、消費税転嫁対策特別措置法というものがあり、消費税が8%から10%に増税されるとき、免税事業者が消費税を上乗せするのを拒否することを、「買いたたき」として禁止していました。

つまり、免税事業者が消費税を請求することを前提としている法律であり、2023年9月までは、免税事業者は、堂々と消費税を請求できるのです。

【参照】公正取引委員会:消費税の転嫁拒否等の行為に関するよくある質問 Q19

2023年10月以降(インボイス開始後)

ところが、2023年10月以降は、免税事業者の消費税の請求について、触れている法律はありません。

ただ、国税庁のQ&Aでは、「免税事業者が消費税を請求するとトラブルになる可能性はある」としています。

誰に責任があるかわからない、とてもあいまいな状態です。国は「責任はとらないので自己責任で解決してください」という感じです。トラブルになることが予測できているのであれば、個人的な意見としては、国税庁が何らかのガイドラインを発表すべきかと思います。

消費税法では、免税事業者が消費税を請求することを、予定していない!

そもそも、なんでこんなことになっているかというと、国税庁の「消費税の軽減税率制度に対応した 経理・申告ガイド」に書かれているように、免税事業者が消費税を請求して受け取ることは、消費税の仕組み上、予定されていないのです。

ただ、さきほど説明したように、免税事業者も仕入れで消費税を払っていますので、消費税を受け取らないと損をしますし、この状態は、1989年の消費税導入から、ずっと続いてきたのです。

消費税の仕組み上は予定していないのに、実際は消費税を受け取るのが当たり前になっているという、あいまいな制度を、ずっと放置してきたことも、大きな問題かもしれません。

ちなみに、公正取引委員会では、インボイス制度開始後の、取引価格の引き下げについて容認しています。

ホームページに掲載されている内容を要約すると、「免税事業者の仕入れや支払いの消費税も考慮したうえで、双方で納得して、取引価格を引き下げるのは問題ないと」いうことです。

一方的に消費税分をまるまるカットするのは、優越的地位の乱用として、独占禁止法上、問題となりますが、合意の上で、取引価格を少し引き下げるのは問題ないということです。

【参照】免税事業者及びその取引先のインボイス制度への対応に関するQ&A Q7

国は、インボイス制度導入による負担の増加を、事業者間の交渉に丸投げした

よく、価格は需要と供給の法則で決まると言われますが、事業者の間では、価格は交渉で決まります。交渉は、強い立場のほうが有利ですので、弱い立場が多い免税事業者は、取引価格を引き下げられる可能性が大きいです。

「インボイス制度導入による消費税の負担を、免税事業者だけに押し付けるのはよくないので、取引先と負担を分け合ってください」と、国は言っているようにも見えますが、その負担の分け合い方は、「事業者間で交渉して決めてください」と、丸投げしたようです。

今後、免税事業者と課税事業者の間で、多くの交渉が行われ、またトラブルも続出することが予想されます。

今まで、消費税を請求する/しない、という視点で話をしてきましたが、実は、。

消費税がかかるのは、次のすべての条件を満たすときです(消費税がかかる取引を「課税取引」といいます)。

①、物の貸し借り、サービス提供

②の取引

③として行う

④を得て行う

すると、事業者は、事業として取引を行っていますので、免税事業者であっても消費税がかかっていることになります。

ややこしいので、例を使って説明しましょう。

ある免税事業者が本体価格1,000円+消費税100円=1,100円の商品を販売していたとします。課税事業者である取引先が消費税100円を払いたくないというので、消費税100円を請求しないことにしました。

ところが、購入者である課税事業者から見ると、これは税込み全体の取引価格が1,000円に値下げされたことと同じです。価格1,000円には消費税90円が含まれているとみなして、その消費税を控除することができますので、実質の本体価格は910円となります(インボイス制度開始後は控除できなくなります)。

すると、事業者は、事業として取引を行っていますので、免税事業者であっても消費税がかかっていることになります。

ややこしいので、例を使って説明しましょう。

ある免税事業者が本体価格1,000円+消費税100円=1,100円の商品を販売していたとします。課税事業者である取引先が消費税100円を払いたくないというので、消費税100円を請求しないことにしました。

ところが、購入者である課税事業者から見ると、これは税込み全体の取引価格が1,000円に値下げされたことと同じです。価格1,000円には消費税90円が含まれているとみなして、その消費税を控除することができますので、実質の本体価格は910円となります(インボイス制度開始後は控除できなくなります)。

つまり、免税事業者が消費税を請求しようがしまいが、課税取引であり価格に消費税が含まれています。これは、国税庁の「免税事業者が消費税を請求して受け取ることは予定されていない」と矛盾しているように感じます。

いずれにしても、免税事業者の方は、「消費税を請求しない」という選択を安易にすることは、やめたほうが良いかもしれません。

もし取引先が消費税の請求を納得しないのであれば、同額で、請求書から消費税の項目を削除するという方法もあります。

このような状況の中で、免税事業者はどうすればいいのでしょうか?

つまり、免税事業者が消費税を請求しようがしまいが、課税取引であり価格に消費税が含まれています。これは、国税庁の「免税事業者が消費税を請求して受け取ることは予定されていない」と矛盾しているように感じます。

いずれにしても、免税事業者の方は、「消費税を請求しない」という選択を安易にすることは、やめたほうが良いかもしれません。

もし取引先が消費税の請求を納得しないのであれば、同額で、請求書から消費税の項目を削除するという方法もあります。

このような状況の中で、免税事業者はどうすればいいのでしょうか?

消費税ありなら、取引先と交渉

まず、取引先に送っている請求書を確認しましょう。消費税なしで請求しているのであれば、そのままで問題ありません。

もし、消費税ありで請求しているのであれば、取引先との交渉が必要になります。

引き続き、消費税をもらうの

消費税をもらわない代わりに、本体価格をアップ

という方法があります。

交渉の結果、収入を維持できる、または、収入が下がっても納得できるのであれば、交渉した内容で取引継続となります。

消費税をまったくもらえないなら、課税事業者になるほうが得する場合も

しかし、収入を維持できないのであれば、インボイス登録することも検討したほうが良いでしょう。

免税事業者のままだと、仕入で払った消費税がまるまる自分の負担になってしまいますので、課税事業者になったほうが得になることもあります。

ただし、インボイス開始時から対応するには、登録期限が2023年9月30日までです。そのため、取引先との交渉はギリギリではなく、早めに進めたほうが良いかもしれません。

経過措置に安住すると、後で大変なことに

ちなみに、インボイス制度には、経過措置というものがあります。

免税事業者から仕入れた場合、最初の3年間は80%、次の3年間は50%、消費税を控除することができます。全部控除できなくなるのは、インボイス開始から6年後です。

~

2023年9月

2023年10月

~

2026年9月

2026年10月

~

2029年9月

2029年10月

~

免税事業者

からの仕入で

控除可能な

消費税額

100%

80%

50%

ゼロ

国税庁に問い合わせると、「経過措置があるので、その分の消費税を請求してみてはどうですか」という感じの回答をされます。ただ、これはオススメできません。

最初は良いのですが、2029年には消費税をまったく請求できなくなりますので、問題を先送りしているだけです。インボイス制度が始まる前に、取引先と、白黒はっきりさせておいたほうが、のちのち楽かもしれません。

2023年9月までは、免税事業者は、堂々と消費税を請求できます。

2023年10月以降、インボイス制度が始まると、法律には記載がなく、良いとも悪いともいえない状態になります。消費税を請求するかどうかは自己責任です。国は何もしてくれません。

免税事業者の方は、まず請求書を確認しましょう。消費税を請求していなければ、そのままで大丈夫です。消費税を請求していたら、早めに取引先と交渉しましょう。場合によっては、インボイス登録したほうが有利なこともあります。

消費税ありなら、取引先と交渉

まず、取引先に送っている請求書を確認しましょう。消費税なしで請求しているのであれば、そのままで問題ありません。

もし、消費税ありで請求しているのであれば、取引先との交渉が必要になります。

引き続き、消費税をもらうの

消費税をもらわない代わりに、本体価格をアップ

という方法があります。

交渉の結果、収入を維持できる、または、収入が下がっても納得できるのであれば、交渉した内容で取引継続となります。

消費税をまったくもらえないなら、課税事業者になるほうが得する場合も

しかし、収入を維持できないのであれば、インボイス登録することも検討したほうが良いでしょう。

免税事業者のままだと、仕入で払った消費税がまるまる自分の負担になってしまいますので、課税事業者になったほうが得になることもあります。

ただし、インボイス開始時から対応するには、登録期限が2023年9月30日までです。そのため、取引先との交渉はギリギリではなく、早めに進めたほうが良いかもしれません。

経過措置に安住すると、後で大変なことに

ちなみに、インボイス制度には、経過措置というものがあります。

免税事業者から仕入れた場合、最初の3年間は80%、次の3年間は50%、消費税を控除することができます。全部控除できなくなるのは、インボイス開始から6年後です。

~

2023年9月

2023年10月

~

2026年9月

2026年10月

~

2029年9月

2029年10月

~

免税事業者

からの仕入で

控除可能な

消費税額

100%

80%

50%

ゼロ

国税庁に問い合わせると、「経過措置があるので、その分の消費税を請求してみてはどうですか」という感じの回答をされます。ただ、これはオススメできません。

最初は良いのですが、2029年には消費税をまったく請求できなくなりますので、問題を先送りしているだけです。インボイス制度が始まる前に、取引先と、白黒はっきりさせておいたほうが、のちのち楽かもしれません。

2023年9月までは、免税事業者は、堂々と消費税を請求できます。

2023年10月以降、インボイス制度が始まると、法律には記載がなく、良いとも悪いともいえない状態になります。消費税を請求するかどうかは自己責任です。国は何もしてくれません。

免税事業者の方は、まず請求書を確認しましょう。消費税を請求していなければ、そのままで大丈夫です。消費税を請求していたら、早めに取引先と交渉しましょう。場合によっては、インボイス登録したほうが有利なこともあります。