免税事業者は、軽減税率に対応した「区分記載請求書」を発行しましょう。2023年10月にインボイス制度が導入されましたが、免税事業者は引き続き「区分記載請求書」を発行します。課税事業者にならない限り、適格請求書は発行できません。

ここまでのインボイス特集

>> インボイス制度とは?5分でわかる要点【免税事業者のインボイス特集①】

>> インボイス制度で免税事業者はどうなる?【免税事業者のインボイス特集②】

>> 課税事業者になったほうがいい?【免税事業者のインボイス特集③】

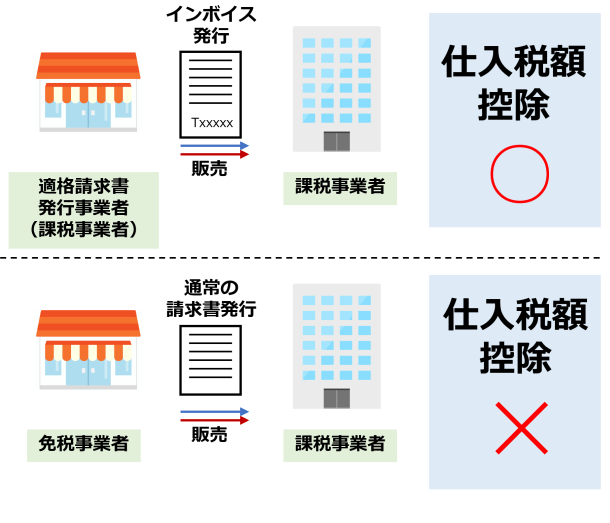

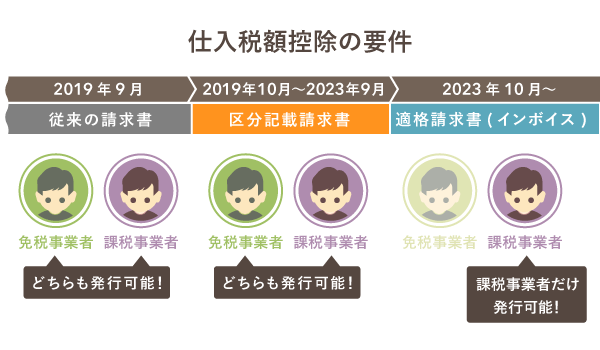

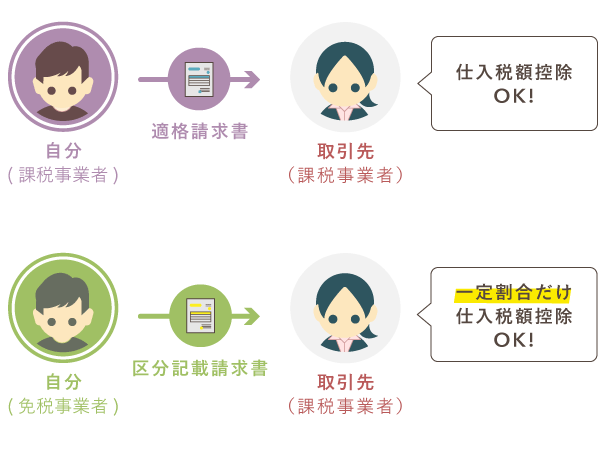

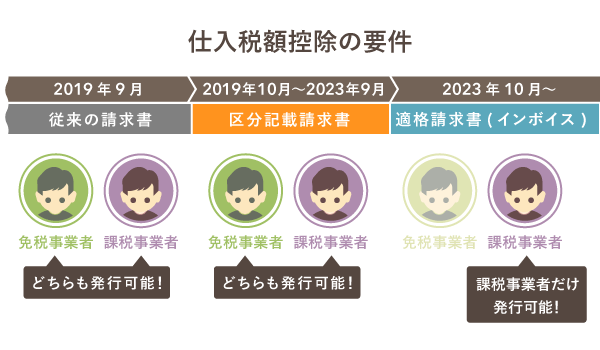

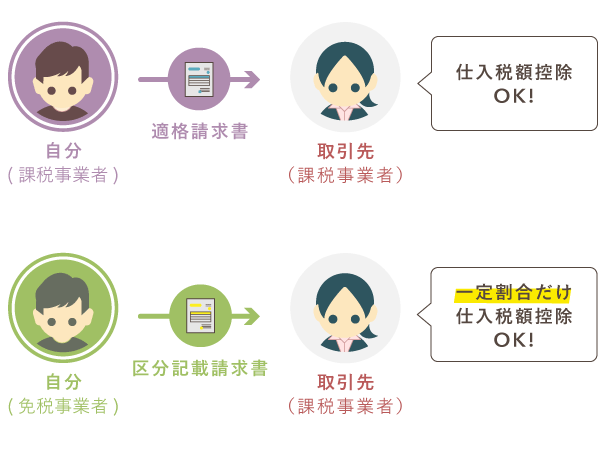

消費税の課税事業者にとって、請求書は「仕入税額控除」に大きく関わるものです。

課税事業者の顧客にとって、2023年10月からは「適格請求書の保存」が仕入税額控除の基本的な要件となりました。以前の「区分記載請求書の保存」では、課税事業者は仕入税額控除を受ける際に損をすることになります。

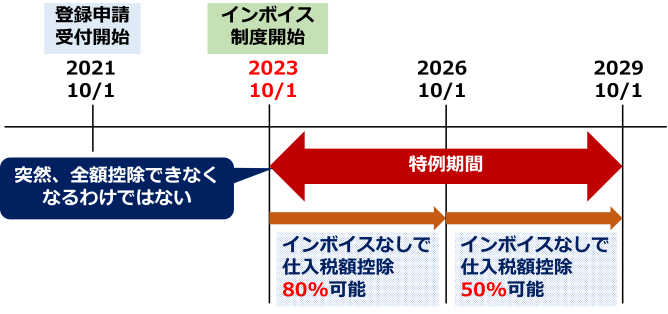

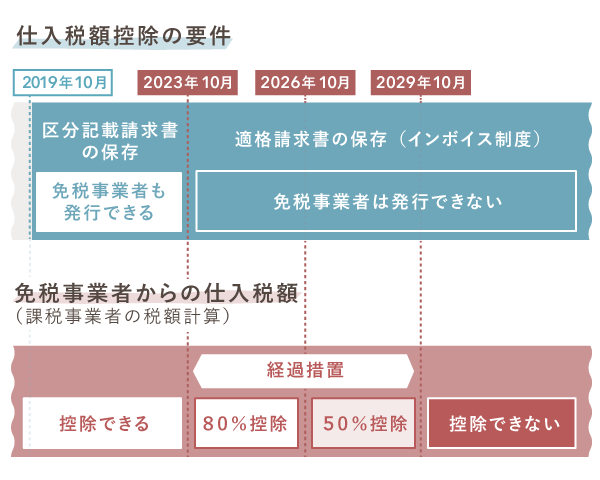

ただ、しばらくの間は「区分記載請求書」によって、一定の割合額だけ仕入税額控除を受けられる経過措置が設けられています。

ちなみに、2023年10月以降も「従来の請求書」を発行して構いませんが、これは取引先に面倒をかけるのでおすすめできません。

なお、従来の請求書を受け取っても、取引先は仕入税額控除を受けられます。①と②の記載がない請求書を受け取った場合、受け取った側が①と②の情報を追記してよいことになっています。これが「区分記載請求書」として認められます。

とはいえ、取引先にわざわざ追記してもらう手間を考慮すると、区分記載請求書を発行してあげたほうがよいです。この理由で「従来の請求書」を発行するのはおすすめできないのです。

この経過措置があることで、免税事業者がすぐ課税事業者にならなくても、取引先は今までどおり取引を続けてくれる可能性があるということです。

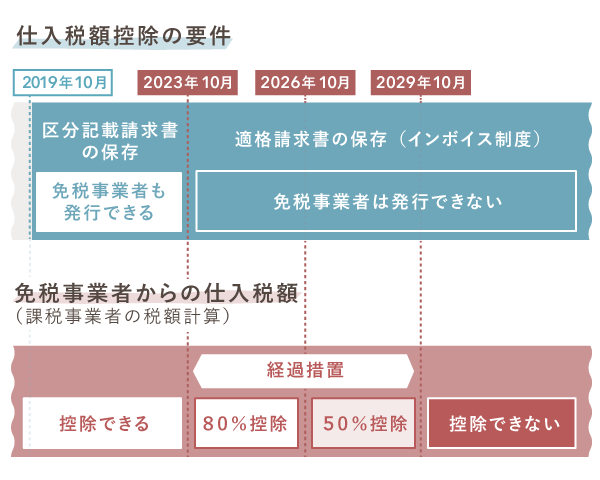

経過措置は段階的に設けられており、2023年10月~2026年9月までは80%、2026年10月~2029年9月までは50%の割合について、仕入税額控除を受けられます。

2029年10月になったら、この経過措置は適用されなくなります。それ以降は適格請求書が発行された取引だけが、仕入税額控除の対象となります。

経過措置があるとはいえ、免税事業者は適格請求書を発行できないので、インボイス制度が始まると課税事業者から取引を避けられる恐れもあります。今は免税事業者でも、いずれは課税事業者になって「適格請求書」を発行することを検討すべきかもしれません。

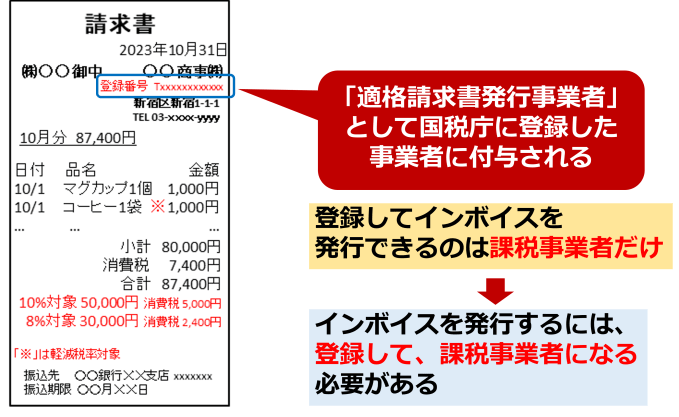

本来、免税事業者が適格請求書を発行するには「課税事業者になる手続き」と「適格請求書発行事業者の登録申請」の2つを行う必要がある。しかし、現在は「適格請求書発行事業者の登録申請」だけでも手続きが済むようになっている。

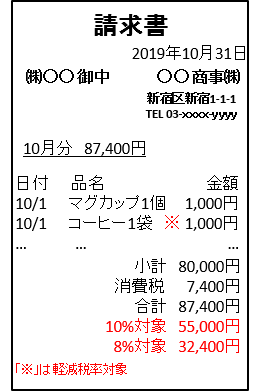

課税事業者にとって仕入税額控除の要件を満たす請求書と、免税事業者が発行できる請求書を時系列にまとめました。現在は、免税事業者でも発行できる「区分記載請求書」によって、課税事業者は仕入税額控除を受けることができます。

仕入税額控除の要件となる請求書

免税事業者が発行できる請求書

~2019年9月

従来の請求書

従来の請求書

2019年10月~

従来の請求書

2023年10月~

適格請求書

2026年10月~

適格請求書

2029年10月~

適格請求書

2023年10月のインボイス制度導入により、仕入税額控除の要件を満たす請求書が「適格請求書」に変わっています。しかしこれは、免税事業者には発行できません。ただ、経過措置によって課税事業者は「区分記載請求書」の保存でも一定割合が控除できるので、免税事業者は「区分記載請求書」を発行しておきましょう。

従来の請求書を発行しても問題はありませんが、取引先の事務負担を考慮すると、区分記載請求書を発行してあげるほうが親切です。

ただ、しばらくの間は「区分記載請求書」によって、一定の割合額だけ仕入税額控除を受けられる経過措置が設けられています。

ちなみに、2023年10月以降も「従来の請求書」を発行して構いませんが、これは取引先に面倒をかけるのでおすすめできません。

なお、従来の請求書を受け取っても、取引先は仕入税額控除を受けられます。①と②の記載がない請求書を受け取った場合、受け取った側が①と②の情報を追記してよいことになっています。これが「区分記載請求書」として認められます。

とはいえ、取引先にわざわざ追記してもらう手間を考慮すると、区分記載請求書を発行してあげたほうがよいです。この理由で「従来の請求書」を発行するのはおすすめできないのです。

この経過措置があることで、免税事業者がすぐ課税事業者にならなくても、取引先は今までどおり取引を続けてくれる可能性があるということです。

ただ、しばらくの間は「区分記載請求書」によって、一定の割合額だけ仕入税額控除を受けられる経過措置が設けられています。

ちなみに、2023年10月以降も「従来の請求書」を発行して構いませんが、これは取引先に面倒をかけるのでおすすめできません。

なお、従来の請求書を受け取っても、取引先は仕入税額控除を受けられます。①と②の記載がない請求書を受け取った場合、受け取った側が①と②の情報を追記してよいことになっています。これが「区分記載請求書」として認められます。

とはいえ、取引先にわざわざ追記してもらう手間を考慮すると、区分記載請求書を発行してあげたほうがよいです。この理由で「従来の請求書」を発行するのはおすすめできないのです。

この経過措置があることで、免税事業者がすぐ課税事業者にならなくても、取引先は今までどおり取引を続けてくれる可能性があるということです。

経過措置は段階的に設けられており、2023年10月~2026年9月までは80%、2026年10月~2029年9月までは50%の割合について、仕入税額控除を受けられます。

経過措置は段階的に設けられており、2023年10月~2026年9月までは80%、2026年10月~2029年9月までは50%の割合について、仕入税額控除を受けられます。

2029年10月になったら、この経過措置は適用されなくなります。それ以降は適格請求書が発行された取引だけが、仕入税額控除の対象となります。

経過措置があるとはいえ、免税事業者は適格請求書を発行できないので、インボイス制度が始まると課税事業者から取引を避けられる恐れもあります。今は免税事業者でも、いずれは課税事業者になって「適格請求書」を発行することを検討すべきかもしれません。

本来、免税事業者が適格請求書を発行するには「課税事業者になる手続き」と「適格請求書発行事業者の登録申請」の2つを行う必要がある。しかし、現在は「適格請求書発行事業者の登録申請」だけでも手続きが済むようになっている。

課税事業者にとって仕入税額控除の要件を満たす請求書と、免税事業者が発行できる請求書を時系列にまとめました。現在は、免税事業者でも発行できる「区分記載請求書」によって、課税事業者は仕入税額控除を受けることができます。

仕入税額控除の要件となる請求書

免税事業者が発行できる請求書

~2019年9月

従来の請求書

従来の請求書

2019年10月~

従来の請求書

2023年10月~

適格請求書

2026年10月~

適格請求書

2029年10月~

適格請求書

2023年10月のインボイス制度導入により、仕入税額控除の要件を満たす請求書が「適格請求書」に変わっています。しかしこれは、免税事業者には発行できません。ただ、経過措置によって課税事業者は「区分記載請求書」の保存でも一定割合が控除できるので、免税事業者は「区分記載請求書」を発行しておきましょう。

従来の請求書を発行しても問題はありませんが、取引先の事務負担を考慮すると、区分記載請求書を発行してあげるほうが親切です。

2029年10月になったら、この経過措置は適用されなくなります。それ以降は適格請求書が発行された取引だけが、仕入税額控除の対象となります。

経過措置があるとはいえ、免税事業者は適格請求書を発行できないので、インボイス制度が始まると課税事業者から取引を避けられる恐れもあります。今は免税事業者でも、いずれは課税事業者になって「適格請求書」を発行することを検討すべきかもしれません。

本来、免税事業者が適格請求書を発行するには「課税事業者になる手続き」と「適格請求書発行事業者の登録申請」の2つを行う必要がある。しかし、現在は「適格請求書発行事業者の登録申請」だけでも手続きが済むようになっている。

課税事業者にとって仕入税額控除の要件を満たす請求書と、免税事業者が発行できる請求書を時系列にまとめました。現在は、免税事業者でも発行できる「区分記載請求書」によって、課税事業者は仕入税額控除を受けることができます。

仕入税額控除の要件となる請求書

免税事業者が発行できる請求書

~2019年9月

従来の請求書

従来の請求書

2019年10月~

従来の請求書

2023年10月~

適格請求書

2026年10月~

適格請求書

2029年10月~

適格請求書

2023年10月のインボイス制度導入により、仕入税額控除の要件を満たす請求書が「適格請求書」に変わっています。しかしこれは、免税事業者には発行できません。ただ、経過措置によって課税事業者は「区分記載請求書」の保存でも一定割合が控除できるので、免税事業者は「区分記載請求書」を発行しておきましょう。

従来の請求書を発行しても問題はありませんが、取引先の事務負担を考慮すると、区分記載請求書を発行してあげるほうが親切です。